Das sagen unsere Kunden

Vorfälligkeitsentschädigung

Eine Vorfälligkeitsentschädigung kann immer dann fällig werden, wenn Kreditnehmer ein Darlehen vor dem Ende der eigentlichen Kreditlaufzeit abbezahlen möchten. Was die Vorfälligkeitsentschädigung für Verbraucher bedeutet, wie hoch sie ausfällt und wann sie überhaupt nicht gezahlt werden muss, sind oft gestellte Fragen. Wer sich rechtzeitig informiert, kann unnötige Kosten und böse Überraschungen vermeiden.

Das Wichtigste in Kürze

Eine Vorfälligkeitsentschädigung (VFE) kann fällig werden, wenn Kreditnehmer Darlehen vor dem Laufzeitende ablösen.

Auch bei einer Kündigung des Kredits können zusätzliche Kosten anfallen.

Bei normalen Ratenkrediten ist die Höhe der VFE auf 1,0 bzw. 0,5 Prozent begrenzt.

Bei Baufinanzierungen gestaltet sich die Berechnung der VFE kompliziert – hier sollte ein Fachmann zur Überprüfung hinzugezogen werden.

Was ist die Vorfälligkeitsentschädigung überhaupt?

Das Leben bietet oft Überraschungen. So kann es vorkommen, dass sich berufliche oder andere Lebensumstände plötzlich ändern. Oder jemand kommt überraschend zu einer Erbschaft und nun ist ein größerer Geldbetrag verfügbar. Viele Verbraucher überlegen dann, einen teuren Darlehensvertrag mit gebundenen Zinsen vorzeitig zu kündigen.

Mit der Vorfälligkeitsentschädigung zahlt im Kreditgeschäft der Bankkunde für die außerplanmäßige Ablösung seines Darlehens innerhalb der Zinsfestschreibungsfrist ein Entgelt. Denn wenn ein Kredit vor Ende seiner Laufzeit zurückgezahlt wird, entgeht der Bank ein Teil des zukünftigen Zinsgewinns. Da ihr dieser vertraglich zugesichert ist, muss der Kreditnehmer die Bank dafür entschädigen. Die Vorfälligkeitsentschädigung ist somit ein Ausgleich für die vertragstreue Seite (Bank), um nach der einseitigen Kündigung eines Kredits durch den Kunden vor Ende der Laufzeit einen wirtschaftlichen Nachteil vermeiden zu können.

Wie wird die Vorfälligkeitsentschädigung berechnet?

Banken dürfen den Betrag, den sie als Vorfälligkeitsentschädigung ihren Kunden berechnen, nicht nach eigenem Belieben festlegen. Sie haben in ihren Berechnungen diese Punkte und Kosten zu berücksichtigen und so (vereinfacht) zu kalkulieren:

Den Verlust aus entgangenen Zinseinnahmen bei vorzeitiger Vertragsauflösung des Darlehens im Zeitraum der restlichen Zinsbindung.

Davon sind abzuziehen:

Ersparte Verwaltungskosten (Bank)

Ersparte Risiko-Kosten (Zahlungsausfall des Kreditnehmers)

Zinsen (alternativ für einen Hypothekenpfandbrief im entsprechenden Zeitraum)

Letztere sind in der Regel deutlich niedriger als die der Bank entgangenen Darlehenszinsen.

Wichtig: Was haben höchste Gerichte dazu entschieden?

Stichwort Pfandbriefrenditen: Nach Entscheidungen des Bundesgerichtshofs (BGH) sind Banken bei der Berechnung einer VFE dazu verpflichtet, die aktuellen Renditen von Pfandbriefen gemäß der Kapitalmarktstatistik der Deutschen Bundesbank zu berücksichtigen. Dagegen dürfen sie nicht den für Verbraucher ungünstigeren bankinternen PEX-Index verwenden (Az: XI ZR 285/03). Für die Berechnung der VFE müssen Banken zudem auch mögliche Sondertilgungsrechte zu Gunsten des Kreditnehmers anrechnen (Az: XI ZR 388/14).

Was bedeutet die Aktiv-Aktiv-Methode und Aktiv-Passiv-Methode?

Daneben gibt es zwei weitere Methoden, wie die Banken eine Vorfälligkeitsentschädigung berechnen können:

Aktiv-Aktiv-Methode: Hier werden die durch die vorzeitige Vertragsauflösung entgangenen Zinserträge der Bank, mit denjenigen bei einem neuen Darlehensvertrag verglichen. Oft ist diese Berechnung im aktuellen Zinsumfeld für den Bankkunden von Vorteil. Nur relativ wenige Banken wenden sie aber an.

Aktiv-Passiv-Methode: Die vereinbarten Zahlungsströme (Tilgung, Zins und Restschuld) des aktuell gekündigten Vertrags werden mit den Zinserträgen verglichen, wenn jetzt ein neuer Vertrag mit der gleichen Darlehenssumme abgeschlossen würde. Die Differenz zwischen beiden Ertragswerten ist dann die Vorfälligkeitsentschädigung. Mit dieser Berechnungsweise kalkulieren die meisten Banken.

Tipp: Vorfälligkeitsrechner – halten Sie die Zahlen parat

Wer vorher eine mögliche Vorfälligkeitsentschädigung in der Höhe für sich abschätzen möchte, kann auf eine Vielzahl an Rechnern im Internet zurückgreifen. Häufig werden diese Daten und Angaben abgefragt, um den Betrag der anfallenden Entschädigungszahlung zu kalkulieren:

Höhe der Darlehenssumme

Vertragsbeginn: Seit wann ist der Darlehensvertrag abgeschlossen?

Auszahlung des Darlehens: Nur bei einer Baufinanzierung mit mehr als 10 Jahren Zinsbindung

Ende der Sollzinsbindung: Datum

Restschuld zum aktuellen Zeitpunkt: Bis jetzt noch nicht getilgter Darlehensbetrag

Datum für diese Restschuldangabe: Datum, zu dem die Restschuld ermittelt wurde

Sollzinssatz (Nominalzins): der im Vertrag festgelegte Sollzinssatz (nicht der Effektivzinssatz!)

Derzeitige Ratenhöhe: aktuelle, regelmäßige Höhe der Ratenzahlung

Zahlung der Raten: monatlich oder vierteljährlich?

Geplanter Kündigungstermin: Datum

Jährliche Sondertilgung: Sind diese vereinbart worden?

Erfolgte in diesem Jahr bereits eine Sondertilgung: Datum

Darstellung des Darlehensverlaufs: Anzeige nach Jahren oder detailliert nach Raten

Hinweis: Mit Vorfälligkeitsrechnern lässt sich in 95 Prozent der Fälle ein genaues Ergebnis für die Höhe der Entschädigungszahlung berechnen.

Wie hoch darf die Vorfälligkeitsentschädigung maximal sein?

Welche Höhe eine geforderte Vorfälligkeitsentschädigung nicht überschreiten darf, ist im Bürgerlichen Gesetzbuch (BGB) klar definiert. Wird ein Verbraucherdarlehen vorzeitig gekündigt, darf die berechnete Vorfälligkeitsentschädigung höchstens ein Prozent der Restschuld, also der vorzeitig zurückgezahlten Summe, betragen. Bei einer Restlaufzeit des Darlehens von unter einem Jahr darf der Betrag ein halbes Prozent von der Restschuld nicht überschreiten (§ 502 BGB).

Baufinanzierungen sind von dieser Regelung aber ausgenommen (§ 503 BGB), denn sie werden über ein Grundpfandrecht besichert. Wie in diesen Fällen die Vorfälligkeitsentschädigung berechnet wird, ist häufig nicht nachvollziehbar und damit wenig verbraucherfreundlich. Aber: Der BGH hat in zahlreichen Urteilen zumindest die Richtlinien festgelegt. Für Verbraucher heißt das im Zweifelsfall, sich anwaltlich beraten zu lassen.

Hinweis: Sind Ratenkredite vor dem 11.06.2010 zustande gekommen, ist die Höhe der Vorfälligkeitsentschädigung nicht begrenzt. Allerdings gilt dann: Die maximal erlaubte Sondertilgung sowie eine Verwaltungskosten- und Risikoersparnis sollten von der Kreditsumme abgezogen werden.

Wann muss keine Vorfälligkeitsentschädigung gezahlt werden?

In bestimmten Fällen, wenn ein Kredit vorzeitig abgelöst wird, kann die Zahlung einer Vorfälligkeitsentschädigung entfallen. Zu diesen Ausnahmen zählt:

Sonderkündigung bei Vertrag mit langer Zinsbindung: Grundsätzlich kann jeder Verbraucher einen Darlehensvertrag mit einem gebundenen Sollzinssatz zehn Jahre nach Vollauszahlung der Darlehenssumme kostenfrei und mit sechsmonatiger Kündigungsfrist kündigen (§ 489, 1 BGB). Die Kündigung ist jederzeit möglich.

Vertrag mit variablen Zinsen: Ist für das Darlehen ein variabler Zinssatz (mit Marktanpassung) vereinbart, darf grundsätzlich mit einer Kündigungsfrist von drei Monaten ohne Vorfälligkeitsentschädigung gekündigt werden (§ 489, 1 BGB).

Bank kündigt den Vertrag: Hebt die Bank einseitig und vorzeitig den Darlehensvertrag auf, darf sie keine Vorfälligkeitszinsen berechnen. Das ist dann der Fall, wenn der Darlehensnehmer mit seinen Ratenzahlungen in Verzug geraten ist (Az.: XI ZR 103/15).

Einvernehmliche Kündigung: Sollte zum Beispiel aus verständlichen Gründen auch aus Sicht der Bank das bestehende Darlehen durch ein höheres bei derselben Bank abgelöst werden, können beide Seiten den Darlehensvertrag einvernehmlich kündigen. Hier würde die Bank auf eine Vorfälligkeitsentschädigung verzichten.

Tipp: Unwirksame Widerrufsbelehrungen

Eine Vielzahl von Darlehensverträgen aus den Jahren 2002 bis 2010 sind mit unwirksamen Klauseln versehen. Sie enthalten fehlerhafte Widerrufsbelehrungen, weil die darin formulierte Klausel missverständlich ist. Damit verlängert sich die Widerrufsfrist um ein weiteres Jahr. Ein Darlehensvertrag sollte grundsätzlich innerhalb von 14 Tagen ohne Konsequenzen widerrufen werden können. Ist die Vertragsklausel unwirksam, kann der Vertrag in diesem Fall widerrufen werden. Folglich muss die Vorfälligkeitsentschädigung nicht gezahlt werden.

Wann lassen sich mit der Vorfälligkeitsentschädigung Steuern sparen?

Steuerzahler können in bestimmten Fällen die Zahlung einer Vorfälligkeitsentschädigung steuermindernd nutzen. Dabei sind Vorfälligkeitszinsen unter bestimmten Voraussetzungen Werbungskosten: Das vorzeitig abgelöste Darlehen bezieht sich auf die Finanzierung einer vermieteten Immobilie, die auch weiterhin entsprechend genutzt wird. Liegt eine Umschuldung mit einem neuen Darlehen vor, sind die dadurch zu zahlenden Vorfälligkeitszinsen zusammen mit den jetzt niedrigeren Zinszahlungen im Sinne des Finanzamtes ebenso Werbungskosten.

Tipp: Veräußerungskosten

Wird eine Immobilie innerhalb von zehn Jahren nach Anschaffung (Spekulationsfrist) mit einer Wertsteigerung verkauft und ist damit das zugrundeliegende Darlehen vorzeitig abgelöst, kann die Vorfälligkeitsentschädigung zwar nicht direkt steuerlich geltend gemacht werden. Sie reduziert aber einen eventuell zu versteuernden Verkaufserlös (Spekulationsgewinn), indem die Entschädigungszahlung an die Bank als sogenannte Veräußerungskosten in der Steuererklärung berücksichtig werden.

Gesamtkosten immer im Blick behalten

Wer einen vollständigen Überblick zu den Rahmendaten seiner Finanzierung hat, sollte am Ende auch die Gesamtkosten des Kredites überblicken können. Nun kann der Kreditantrag bei der gewünschten Bank, dem Händler oder einem Kreditspezialisten gestellt werden. Bis dahin sollte auch geprüft werden, ob alle dafür nötigen Dokumente oder Nachweise vorhanden sind. In der Regel gehören dazu Einkommensnachweise, Bonitätsnachweise, Kontoauszüge, Nachweise über Arbeitsverhältnisse oder die berufliche Tätigkeit sowie Selbstauskünfte. In der Regel wird der Kreditgeber die Bonität über eine SCHUFA-Abfrage abklären.

Passenden Kredit für die Umschuldung finden

Bevor ein Darlehen vorzeitig gekündigt werden soll, ist es immer ratsam, den Darlehensvertrag genau zu prüfen. Wenn es eventuell gesetzliche Kündigungsrechte und Fristen gibt, können sich Verbraucher die Zahlung einer teuren Vorfälligkeitsentschädigung ersparen. In jedem Fall lohnt sich auch, einen Vorfälligkeitsrechner online zur Kalkulation der Höhe der Entschädigung zu benutzen. So kann geprüft werden, ob sich eine vorzeitige Kündigung oder Umschuldung überhaupt lohnt.

Anschließend können Kreditnehmer dann auf die Suche nach einem passenden Ablösungskredit gehen.

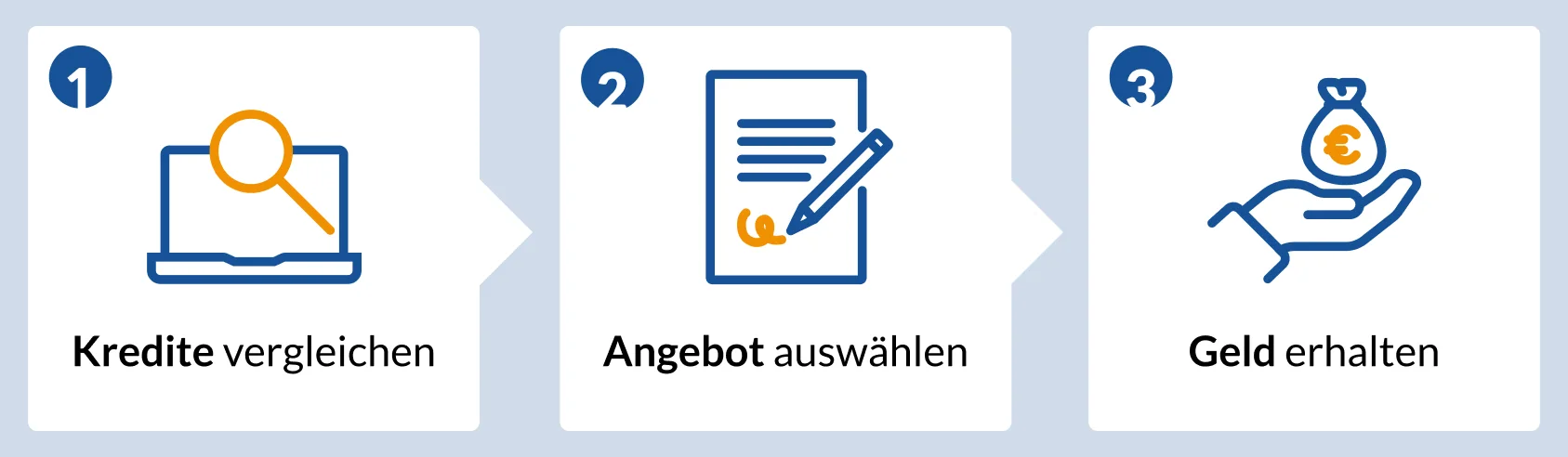

In 3 Schritten zum passenden Ablösungskredit

Schritt 1: Vergleichen

Über den Vergleichsrechner von FINANZCHECK.de lassen sich kostenfrei Angebote zahlreicher Banken miteinander vergleichen. Dazu müssen Kreditnehmer nur die gewünschte Kreditlaufzeit und die Kreditsumme angeben. Anschließend listet der Vergleich automatisch alle Kredite inklusive des Jahreszinses auf.

Schritt 2: Angebot auswählen

Nach der Angabe einiger personenbezogenen Daten erhalten Sie auf Sie zugeschnitten Angebote, von verschiedenen Kreditgebern. Wählen Sie das Angebot aus, welches am besten zu Ihren Bedürfnissen passt.

Sollten Sie weitere Fragen haben oder weitere Informationen zu dem Kredit wünschen, sind unsere Kreditberater telefonisch jeden Tag zwischen 8:00 und 20:00 Uhr unter der Nummer 0800 433 88 77 für Sie da.

Schritt 3: Geld erhalten

Sobald Sie den Kreditantrag bei der entsprechenden Bank gestellt haben, müssen Sie nur noch Ihre Identität per PostIdent oder VideoIdent Verfahren bestätigen. Wenn der Kreditgeber alle Informationen verarbeitet hat, bekommen Sie die gewünschte Kreditsumme in den meisten Fällen bereits nach 24 bis 72 Stunden auf Ihr Konto ausgezahlt.

Weitere Kreditarten von Finanzcheck

Finanzcheck bietet viele unterschiedliche Arten von Krediten an. Ob für ein Auto, eine Umschuldung oder Ihr Gewerbe – hier gibt es günstige Kredite für jeden Verwendungszweck. Darüber hinaus ist unser Kreditangebot auf verschiedene Personengruppen ausgerichtet. Ob Angestellte, Rentner oder Azubis – nutzen Sie unseren Kreditvergleich, um den passenden Kredit zu finden.

Haben Sie auf dieser Seite nicht das gefunden, was Sie gesucht haben? Dann könnte Sie das interessieren:

Patrick Reuter

Patrick Reuter, Diplompolitologe für internationale Beziehungen, hat seit über 20 Jahren Erfahrungen und Expertise in der Banken- und Versicherungswirtschaft. Bereits vor seiner Anstellung bei Finanzcheck.de war Patrick Reuter Experte für Beitrags- und Leistungsrecht von privaten und gesetzlichen Krankenversicherungen. Seit 2012 ist Patrick Reuter das Herzstück von Finanzcheck.de wenn es um das Wissen auf dem deutschen Kreditmarkt und die bestmögliche Beratung für unsere Kunden geht.

Sparen Sie über 35% mit Finanzcheck: Vgl. der eff. Jahreszinssätze neuer (lt. Bundesbank) mit den über Finanzcheck vermittelten Krediten 2020. Mehr Infos

0,68% Zinsen: 2/3 aller Kunden erhalten bei einem Nettodarlehensbetrag 50.000,00 €; 60 Monate Laufzeit; 7,99% effektiver Jahreszins; 7,71% p.a. gebundener Sollzins; 60 mtl. Raten zu je 1.006,93 €; 60.415,84 € Gesamtbetrag; Vereinigte Volksbank Raiffeisenbank eG, Darmstädter Str. 62, 64354 Reinheim. (§17 PAngV)