Das sagen unsere Kunden

Kredit ohne SCHUFA

Ein negativer Scorewert erhöht das Ausfallrisiko für Kreditgeber und ist daher einer der Hauptablehnungsgründe bei einer Kreditanfrage. Zwar erschwert eine geringe Bonität die Kreditsuche, trotzdem kann man einen Kredit auch ohne guten SCHUFA-Score bekommen. So gibt es einige Banken, die Kredite trotz SCHUFA-Eintrag – wenn auch zu höheren Zinsen – anbieten. Finden Sie heraus, welche Möglichkeiten Finanzcheck.de bietet.

Das Wichtigste zum Kredit ohne SCHUFA

(✓) In Deutschland müssen Banken und Kreditinstitute vor der Kreditvergabe zunächst eine Bonitätsprüfung durchführen.

(✓) Anhand des SCHUFA-Scores schätzen die Kreditgeber das Ausfallrisiko ein.

(✓) Die meisten SCHUFA-Einträge beinhalten positive Informationen und selbst bei einer geringen Bonität können Sie mit Finanzcheck.de einen Kredit finden.

(✓) Zusätzlich können Sie Ihre Chancen auf einen Kredit trotz negativer SCHUFA erhöhen.

(✓) Vergleichen Sie hier beliebig viele Kreditangebote, ohne Ihre SCHUFA zu beeinflussen.

Die Rolle der Scorewertes bei der Kreditvergabe

Anhand des sogenannten SCHUFA-Score ermittelt die Auskunftei, wie zuverlässig Verbraucher Ihren Zahlungsverpflichtungen nachkommen. Wenn Sie zum Beispiel eine Rechnung nicht beglichen haben oder einen Insolvenzantrag stellen mussten, speichert die SCHUFA diese Information in Ihrer Datei.

Banken nutzen den SCHUFA-Score zur Ermittlung des Ausfallrisikos

Potenzielle Kreditnehmer, die einen Kredit ohne guten SCHUFA-Score beantragen, werden häufig abgelehnt. Denn Kreditgeber versuchen Unkosten durch ausbleibende Zahlungen zu vermeiden. Wird dennoch eine Finanzierung gewährt, dann gilt je höher das Ausfallrisiko, desto höher der Zinssatz. Zudem sind große Kreditsummen und lange Laufzeiten bei Antragstellern mit mäßigem oder schlechtem Scorewert in der Regel nicht möglich.

Wir finden für Sie einen Kredit trotz SCHUFA-Eintrag

Einen Kredit ohne SCHUFA-Auskunft werden Sie bei Kreditinstituten in Deutschland nicht erhalten, es sei denn, dass eine andere Auskunftei die Daten bereitstellt. Schließlich ist die Überprüfung Ihrer Kreditwürdigkeit die Grundvoraussetzung für die Vergabe eines Darlehens. Ein Kredit trotz SCHUFA-Eintrag ist jedoch möglich, da es sich ohnehin nicht immer um einen negativen Eintrag handelt. Zudem gibt es auch Finanzdienstleister, die Kredite mit negativer SCHUFA, also bei einer geringen Bonität vergeben.

Hier kommt FINANZCHECK.de ins Spiel. Mit unserer Expertise begleiten wir Sie auf dem Weg zu einem Kredit trotz SCHUFA-Eintrag. Um Ihnen passende Angebote bereitstellen zu können, benötigen unsere Berater deshalb einen detaillierten Überblick über Ihre Finanzlage. Sind die Voraussetzungen bekannt, lassen sich dank der großen Auswahl an Partnern, die an unser Portal angeschlossen sind, passende Konditionen finden.

Vergleichen Sie Kredite SCHUFA-neutral

Konkrete Kreditanfragen wirken sich auf Ihren SCHUFA-Score aus und werden über einen gewissen Zeitraum in Ihrer SCHUFA gespeichert. Deshalb ist es wichtig zunächst reine Konditionsanfragen zu stellen. Über unser Vergleichsportal können Sie direkt online einen SCHUFA-neutralen Kreditvergleich durchführen, der keine Auswirkungen auf Ihren Score hat.

Beispielkonditionen für Ihren Kredit

Wenn Sie einen Kredit bei Finanzcheck.de beantragen, haben Sie die Möglichkeit, zwischen verschiedenen Darlehenssummen, Laufzeiten und Kreditarten zu wählen. Damit Sie sich besser vorstellen können, wie Ihr Kredit aussehen könnte, zeigen wir Ihnen folgend ein Beispiel mit einer Kreditsumme von 30.000 € und einem Zinssatz von 2,5 %. Ebenso demonstrieren wir, wie die Monatsraten und der Zinsaufwand beeinflusst werden, wenn es Änderungen bei den Laufzeiten und dem Effektivzins gibt.

| Nettokreditbetrag | Laufzeit in Jahren | Effektivzins p.a. % | Monatliche Rate in Euro | Gesamter Zinsaufwand in Euro |

|---|---|---|---|---|

30.000,00 | 5 | 2,5 | 532,42 | 1945,25 |

30.000,00 | 7 | 2,5 | 389,67 | 2732,68 |

30.000,00 | 5 | 2,0 | 525,83 | 1549,97 |

30.000,00 | 7 | 2,0 | 383,02 | 2173,94 |

Anhand der Tabelle wird deutlich, dass ein hoher Effektivzins einen höheren Zinsaufwand zur Folge hat. Allerdings sollten Sie beachten, dass mit zunehmender Laufzeit auch die Zinskosten steigen. Das bedeutet, dass eine schnellere Rückzahlung Ihres Kredits zu geringeren Zinszahlungen führt, auch wenn Sie von vornherein einen hohen Zinssatz haben.

Hinweis

Dies ist eine Beispielrechnung und dient nur als grobe Orientierungshilfe. Die Effektivzinsen können sich von Bank zu Bank unterscheiden. Ebenso beeinflussen Ihre Bonität und Berufsgruppe, wie hoch der Zinssatz ausfällt.

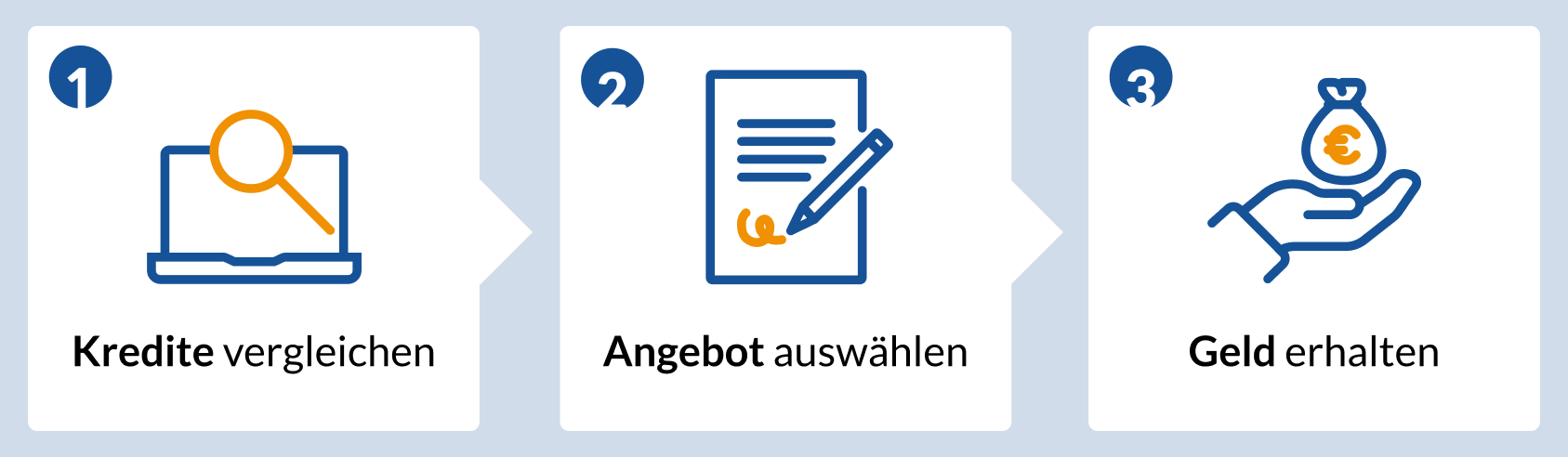

Kredit ohne gute SCHUFA in 3 Schritten beantragen

Unser Vergleichsportal bietet Ihnen eine große Auswahl an Krediten verschiedenster Banken und Partner. Sie können unbegrenzt Angebote für einen Kredit vergleichen, ohne dass Ihre SCHUFA negativ beeinflusst wird. Und so gehen Sie dabei vor:

1. Wunschkredit anfragen

Geben Sie zunächst die erforderlichen Daten für den Kredit ein: die Darlehenssumme, die Laufzeit und den Verwendungszweck. Der Zinssatz kann je nach Bank, Kreditart und Ihrer Berufsgruppe variieren. Zweckgebundene Kredite wie ein Autokredit oder eine Baufinanzierung bieten zum Beispiel eher niedrige Zinsen, verglichen mit Darlehen, die zur freien Verwendung beantragt werden. Nach der Dateneingabe klicken Sie einfach auf "Kreditvergleich starten".

2. Passende Kreditangebote erhalten

In nächsten Schritt geben Sie Ihre persönlichen Daten ein. Dies ist erforderlich, damit die Banken Ihnen Konditionen nennen können, die Sie bei der Beantragung auch tatsächlich erhalten. Um Ihre Chance auf einen Kredit trotz schlechter SCHUFA zu erhöhen, können Sie in diesem Schritt auch einen zweiten Kreditnehmer angeben. Für die Bank wird durch die Hinzunahme eines zweiten Schuldners das Ausfallrisiko geringer. Nachdem Sie die erforderlichen Informationen eingegeben haben, erhalten Sie eine Liste mit Kreditangeboten, die zu Ihrer aktuellen finanziellen Situation passen.

3. Angebot auswählen & Vertrag abschließen

Sobald Sie sich für ein Angebot entschieden haben, können Sie Ihren Kredit bequem online beantragen. Dafür übermitteln Sie die angefragten Nachweise und Unterlagen, um den Kreditvertrag abzuschließen. Je nach Kreditgeber können Dokumente postalisch oder digital eingereicht werden. Zur Identifikation bieten viele Banken das Video-Ident-Verfahren an, was Sie dann bequem digital durchführen können. Bei einer Kreditzusage erhalten Sie die gewünschte Kreditsumme zeitnah auf Ihr Konto.

Die SCHUFA hat am 26. April 2023 mitgeteilt, dass sie ab sofort eine auf sechs Monate verkürzte Speicherfrist für Restschuldbefreiungen umsetzt. In diesem Zuge habe sie auch für rund 250.000 Personen alte Daten über erteilte Restschuldbefreiungen und die dabei erlassenen Schulden gelöscht. Nach Angaben der SCHUFA profitiert ein Großteil der Betroffenen von einer verbesserten Bonität. Wenn auch Sie dazugehören, können Sie mit einer erhöhten Auszahlungswahrscheinlichkeit rechnen. Rufen Sie einfach Ihren persönlichen Kreditspezialisten bei FINANZCHECK an, um alles Weitere zu besprechen.

Tipps für einen Kredit trotz negativer SCHUFA

Mehr Angebote durch unseren Kreditvergleich

Anstatt ausschließlich Ihre Hausbank anzufragen, sollten Sie sich einen Überblick über die verschiedenen Kreditoptionen verschaffen. Hierzu bieten wir einen kostenlosen Kreditvergleich ohne SCHUFA. Das bedeutet, dass Sie mit einer einzelnen Anfrage bereits eine große Auswahl persönlicher Kreditangebote erhalten – ohne dabei Ihre SCHUFA zu belasten. Dies ist insbesondere bei einem Kredit trotz SCHUFA-Eintrag vorteilhaft, da die Anforderungen je nach Darlehensgeber sehr unterschiedlich ausfallen können.

Lassen Sie sich von unseren Experten beraten

Kleine Details können bereits einen großen Einfluss auf die Bewilligung Ihres Darlehens haben. So kann beispielsweise eine längere Laufzeit oder eine andere Kreditsumme dafür sorgen, dass die Bank Ihnen ein geringeres Ausfallrisiko bescheinigt. Unsere Kreditberater wissen an welche Schrauben sie drehen müssen, um Ihre Chancen auf einen Kredit trotz geringer Bonität zu steigern. Bei uns werden Sie auf Wunsch deshalb von der Angebotsfindung bis zum Kreditabschluss von unseren Experten begleitet.

Überprüfen Sie Ihre SCHUFA-Akte

Sie haben bei der SCHUFA einmal pro Jahr die Möglichkeit, in alle gespeicherten Daten, die Sie betreffen, einzusehen. Hierzu können Sie von der SCHUFA die sogenannten Datenkopie anfordern. In dieser finden Sie Informationen zu Ihren Verträgen sowie Ihren SCHUFA-Score. Überprüfen Sie alle Eintragungen. Wenn Sie auf veraltete oder fehlerhafte Angaben stoßen, können Sie bei der Auskunftei eine Anpassung dieser verlangen.

Beachten Sie die Löschfristen der SCHUFA

Falls Ihr SCHUFA-Score die Beantragung eines Kredits erschwert, ist es gegebenenfalls lohnenswert, die Kreditaufnahme auf einen späteren Zeitpunkt zu verschieben. So werden sämtliche Einträge nach einer festgelegten Frist wieder gelöscht, was meist drei Jahre nach Erledigung der Fall ist. Dies gilt zum Beispiel für Daten aus Schuldnerverzeichnissen sowie Angaben zu verspäteten Zahlungen, die drei Jahre nach Begleichung gelöscht werden.

Kreditanfrage mit zweitem Kreditnehmer

Eine weitere Möglichkeit Ihre Aussichten auf einen Kredit trotz negativer SCHUFA zu erhöhen, ist eine Kreditanfrage mit einem Partner. Voraussetzung ist, dass dieser über eine ausreichende Bonität verfügt. Der zweite Kreditnehmer übernimmt die gleichen Verpflichtungen wie Sie und hat für eine vertragskonforme Begleichung des Darlehens zu sorgen.

Verbessern Sie Ihre Kreditwürdigkeit

Da Sie einen Kredit ohne SCHUFA nicht erhalten können, gibt es immer noch die Möglichkeit, an Ihrer Bonität zu arbeiten. So können Sie Ihre Kreditwürdigkeit unter anderem durch ein fristgerechtes Zahlverhalten, ein nachhaltiges Konsumverhalten, eine Kreditumschuldung oder eine Kündigung ungenutzter Konten und Darlehen verbessern.

Ein Schweizer Kredit funktioniert ohne SCHUFA

Kreditgeber in Deutschland sind gesetzlich verpflichtet, vor jeder Kreditvergabe eine Bonitätsprüfung durchzuführen. Verbraucher, die eine solche Prüfung umgehen möchten, suchen daher oft nach Krediten ohne SCHUFA oder dem sogenannten "Schweizer Kredit". Dabei handelt es sich um einen Kredit eines Finanzinstituts aus der Schweiz, bei dem die SCHUFA keine Voraussetzung ist. Ebenso wird der Begriff für Darlehen verwendet, die trotz geringer Bonität vergeben werden, unabhängig davon, ob der Kreditgeber tatsächlich aus der Schweiz stammt. Da diese Kreditart ein großes Ausfallrisiko aufweist, kommt sie auch mit höheren Zinsen daher.

Hinweis

Ein Schweizer Kredit ist kein Kredit ohne Bonitätsprüfung. Die Anbieter dieser Kreditart prüfen ebenfalls die Kreditwürdigkeit der Antragssteller, wenn auch nicht über die SCHUFA.

3 häufige SCHUFA-Irrtümer

Wenn es um online Kredite ohne guten SCHUFA-Score geht, schätzen viele Verbraucher die eigene Kreditwürdigkeit zu negativ ein. Wenn Sie sich also nicht sicher sind, wie es um Ihre Bonität bestellt ist, lohnt es sich, diese vor der Beantragung eines Kredits zu überprüfen. Die SCHUFA bietet dazu eine kostenlose Abfrage an, die Verbraucher gemäß DSGVO sogar mehrmals im Jahr nutzen können. Folgende Irrtümer halten sich außerdem hartnäckig:

1. Jeder kann auf Ihre SCHUFA-Datei zugreifen

Das ist falsch, denn es gibt strenge Auflagen, wenn es um die SCHUFA-Akte geht. Der Anfragende muss ein "berechtigtes Interesse" nachweisen, bevor er Ihren Schufa-Score einsehen kann. Bei der Kreditanfrage bei einer Bank wird dies zum Beispiel erfüllt, da sich der Gläubiger mit einer SCHUFA-Abfrage vor finanziellen Verlusten schützt.

2. Die SCHUFA hat Kenntnis über Ihre finanzielle Lage

Die SCHUFA hat keine Informationen über Ihr Einkommen oder Ihr Vermögen. Banken melden ihr zwar, wenn Sie einen Kredit aufgenommen oder eine Kreditkarte in Anspruch nehmen, doch die Auskunftei kennt weder die Kreditsumme noch den Verfügungsrahmen.

3. Die SCHUFA-Einträge werden in Ihrer Datei für immer gespeichert

Alle bei der SCHUFA gespeicherten Informationen werden nach Ablauf der jeweils geltenden Löschfristen aus Ihrer Datei entfernt. Wenn Sie z. B. einer noch offenen Zahlungsverpflichtung nachkommen, wird dieser Eintrag nach einer vorgegebenen Zeitspanne gelöscht.

Sie haben Fragen zum Thema Kredit ohne SCHUFA oder ein anderes Anliegen?

Unsere Kreditspezialisten unterstützen Sie gerne telefonisch oder per Mail und helfen Ihnen dabei, einen Kredit ganz nach Ihren Bedürfnissen zu finden – kostenlos, unverbindlich und persönlich. Sie erreichen uns täglich von 08:00 bis 20:00 Uhr unter der Nummer 0800 433 88 77.

Häufig gestellte Fragen zum Kredit ohne Schufa

Warum nutzen Banken den SCHUFA-Score beim Kreditantrag?

Das deutsche Gesetz verpflichtet Kreditgeber, vor jeder Kreditvergabe eine Bonitätsprüfung über eine Auskunftei durchzuführen. So können sich die Kreditgeber vor finanziellen Verlusten schützen. Gleichzeitig wird aber auch der Kreditnehmer selbst davor geschützt, einen Kredit aufzunehmen, der nicht zu den eignen finanziellen Voraussetzungen passt bzw. das eigene Budget übersteigt.

Welche Möglichkeiten bietet Finanzcheck.de für einen Kredit ohne gute SCHUFA?

Finanzcheck.de bietet Ihnen zwar keinen Kredit ohne SCHUFA-Auskunft, dennoch helfen Ihnen unsere Kreditberater gerne weiter, einen passenden Kredit trotz geringer Bonität zu finden. Unseren Kreditvergleich können Sie nutzen, um zahlreiche Angebote einzuholen, ohne dabei Ihren Schufa-Score zu beeinflussen.

Was kann ich tun, um einen Kredit trotz negativer SCHUFA zu erhalten?

Um passende Kreditangebote trotz geringer Bonität zu bekommen, sollten Sie auf unseren kostenlosen Kreditvergleich zurückgreifen und sich von unseren Kreditexperten beraten lassen. Ebenso steigern Sie Ihre Chancen durch einen zweiten Antragssteller. Darüber hinaus sollten Sie Ihre SCHUFA-Akte regelmäßig nach veralteten und fehlerhaften Angaben überprüfen und gegebenenfalls eine Korrektur oder Löschung beantragen.

Wie seriös ist ein Schweizer Kredit?

Um einen Kredit ganz ohne SCHUFA zu erhalten, suchen manche Verbraucher nach einem sogenannten Schweizer Kredit. Dieser wird von einem Kreditinstitut aus der Schweiz ausgestellt, wobei der Begriff auch generell für Finanzierungen bei geringer Bonität verwendet wird. Ein seriöser Schweizer Kredit umfasst dennoch eine Bonitätsprüfung und kommt immer ohne zusätzliche Gebühren wie einem Vorschuss daher.

Weitere Kreditarten von Finanzcheck

Finanzcheck bietet viele unterschiedliche Arten von Krediten an. Ob für ein Auto, eine Umschuldung oder Ihr Gewerbe – hier gibt es günstige Kredite für jeden Verwendungszweck. Darüber hinaus ist unser Kreditangebot auf verschiedene Personengruppen ausgerichtet. Ob Angestellte, Rentner oder Azubis – nutzen Sie unseren Kreditvergleich, um den passenden Kredit zu finden.

Haben Sie auf dieser Seite nicht das gefunden, was Sie gesucht haben? Dann könnte Sie das interessieren:

Patrick Reuter

Patrick Reuter, Diplompolitologe für internationale Beziehungen, hat seit über 20 Jahren Erfahrungen und Expertise in der Banken- und Versicherungswirtschaft. Bereits vor seiner Anstellung bei Finanzcheck.de war Patrick Reuter Experte für Beitrags- und Leistungsrecht von privaten und gesetzlichen Krankenversicherungen. Seit 2012 ist Patrick Reuter das Herzstück von Finanzcheck.de wenn es um das Wissen auf dem deutschen Kreditmarkt und die bestmögliche Beratung für unsere Kunden geht.

Sparen Sie über 35% mit Finanzcheck: Vgl. der eff. Jahreszinssätze neuer (lt. Bundesbank) mit den über Finanzcheck vermittelten Krediten 2020. Mehr Infos

0,68% Zinsen: 2/3 aller Kunden erhalten bei einem Nettodarlehensbetrag 50.000,00 €; 60 Monate Laufzeit; 7,99% effektiver Jahreszins; 7,71% p.a. gebundener Sollzins; 60 mtl. Raten zu je 1.006,93 €; 60.415,84 € Gesamtbetrag; Vereinigte Volksbank Raiffeisenbank eG, Darmstädter Str. 62, 64354 Reinheim. (§17 PAngV)