Das sagen unsere Kunden

Ihr Kleinkredit für finanzielle Engpässe

Sie suchen nach einem Kredit zwischen 1.000 und 5.000 Euro? Dann kommt für Sie ein Kleinkredit den Sie sofort online beantragen können infrage. Die Darlehenslaufzeit liegt in der Regel bei mindestens zwölf Monaten und ist sowohl für Privatleute als auch Gewerbetreibende realisierbar. Wir begleiten Sie auf dem Weg zu Ihrem günstigen Kleinkredit – vom Antrag bis zum Abschluss Ihres Darlehens. Anhand Ihrer Dateneingabe filtern wir nur Angebote, die genau zu Ihrem Vorhaben und Ihren Voraussetzungen passen.

Das Wichtigste zum Kleinkredit in Kürze

Mit einem Kleinkredit profitieren Sie von günstigen Zinsen, niedrigen Monatsraten und einer flexiblen Verwendung.

Im Vergleich zum Dispokredit bietet ein Kleinkredit deutlich niedrigere Zinsen.

Um einen Kleinkredit zu beantragen, müssen Sie volljährig sein, einen Wohnsitz in Deutschland haben und über ein ausreichendes Gehalt sowie eine gute Bonität verfügen.

Bei Finanzcheck.de können Sie Angebote für Ihren Kleinkredit kostenlos, unverbindlich und SCHUFA-neutral anfragen.

Vorteile bei einem Online-Kleinkredit über unser Portal

Günstige Zinsen

Da Kleinkredite geringere Beträge und kürzere Laufzeiten als größere Darlehen aufweisen, besteht ein niedrigeres Ausfallrisiko für die kreditgebende Bank. Daher sind oft günstigere Zinsen und allgemein attraktivere Konditionen möglich. Bei Finanzcheck.de können Sie einen Kleinkredit bereits ab 0,68 % effektivem Jahreszins erhalten. Übrigens können Kreditnehmer mittels einer Formel die jeweiligen Kreditzinsen berechnen.

Kleine Monatsrate trotz kurzer Laufzeit

Generell gilt: Je kürzer die Laufzeit des Kredits, desto höher sind die Monatsraten. Bei Kleindarlehen ist dies nicht der Fall. Trotz kurzer Laufzeit führen der niedrige Kreditbetrag und die günstigen Zinssätze zu kleineren Monatsraten, verglichen mit höheren Kreditsummen. Somit lassen sich Kleinkredite auch gut neben den generellen Ausgaben führen und bieten eine gute Gelegenheit, um kurzfristig größere Anschaffungen zu tätigen.

Flexible Verwendung

Im Gegensatz zu Darlehen wie Auto- und Baufinanzierungen sind Kleinkredite nicht an einen bestimmten Zweck gebunden. Sie können das geliehene Geld also beliebig einsetzen. Wenn Sie allerdings einen mäßigen SCHUFA-Score haben, ist es meistens sinnvoller, den Grund für den Kredit anzugeben. Auch bei Umschuldungen lohnt es sich, die Zweckbindung zu wählen. Dann weiß der Kreditgeber, dass sie sich nicht neu verschulden, sondern im Gegenteil Ihre finanzielle Situation verbessern möchten.

Online-Antrag bequem von zu Hause aus

Bürokratie, der Weg zur Bank, Wartezeiten – das alles sparen Sie sich bei einem Kleinkredit über FINANZCHECK.de. Denn bei uns stellen Sie den Antrag einfach online - direkt von der Couch aus. Dank Dokumenten-Upload, digitaler Signatur und Video-Ident-Verfahren können Sie Ihren Wunsch-Kleinkredit direkt online abschließen und erhalten das Geld zeitnah auf Ihr Konto.

So könnte Ihr Kleinkredit bei Finanzcheck.de aussehen

Um einen günstigen Kleinkredit zu finden, ist es wichtig, Kreditangebote verschiedener Anbieter zu vergleichen. Achten Sie dabei insbesondere auf Laufzeit und Effektivzins. Unsere Tabelle zeigt, wie sich diese beiden Faktoren auf die Monatsrate und den Zinsaufwand auswirken.

| Kreditbetrag in € | Laufzeit (Monate) | Effektivzins | Monatsrate in € | Zinsaufwand in € |

|---|---|---|---|---|

3.000,00 | 12 | 2.0 | 252,69 | 32,30 |

3.000,00 | 24 | 2.0 | 127,60 | 62,33 |

3.000,00 | 12 | 2.75 | 253,69 | 44,32 |

3.000,00 | 24 | 2.75 | 128,57 | 85,61 |

Hinweis: Wie Sie sehen, haben die Laufzeit und der Effektivzins einen großen Einfluss darauf, wie hoch Ihre Monatsrate und der Zinsaufwand ausfallen. In der Regel bedeutet eine kürzere Laufzeit niedrigere Zinsen und eine höhere Monatsrate.

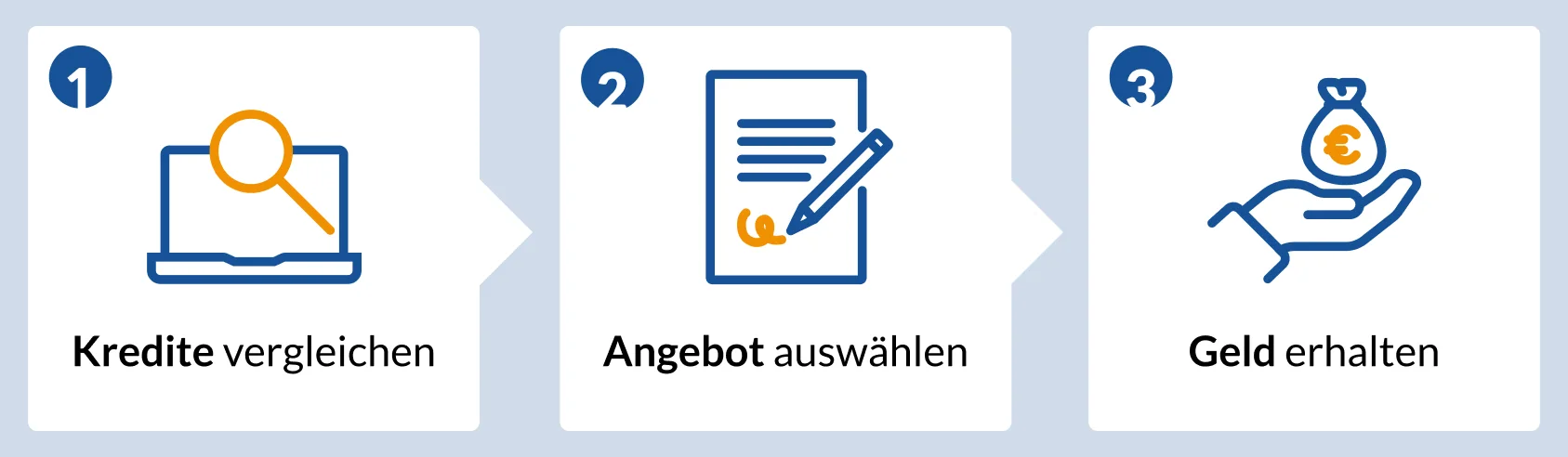

In 3 Schritten zu Ihrem Kleinkredit

Einen Kleinkredit können Sie in wenigen Minuten online bei FINANZCHECK.de beantragen. Es ist vor der Aufnahme eines Minikredits jedoch wichtig, die verschiedenen Banken miteinander zu vergleichen. So klicken Sie sich in 3 Schritten zu Ihrer gewünschten Finanzierung:

1. Vergleichen

Im ersten Schritt geben Sie als Antragsteller Laufzeit sowie Kredithöhe an. Ein Verwendungszweck ist in diesem Fall nicht nötig, die Banken bieten bei Kleinkrediten jedoch trotzdem niedrige Zinsen an. Weiterhin müssen Sie als Antragsteller in diesem Schritt einige wenige Angaben zu Ihrer Person machen. Auch Angaben zu den wirtschaftlichen Verhältnissen (monatliche Einnahmen und regelmäßige Ausgaben) werden an dieser Stelle abgefragt. Mit diesen Daten kann FINANZCHECK.de Kredite für Ihre Bedürfnisse finden.

2. Angebot auswählen

FINANZCHECK.de arbeitet mit zahlreichen Partnerbanken zusammen. Daher haben wir die Möglichkeit, Ihnen eine Liste mit günstigen Kreditangeboten zur Verfügung zu stellen, die zu Ihren Angaben passen. Die Kleinkredite können Sie dann miteinander vergleichen. Aus den vorhandenen Kreditangeboten wählen Sie dann das Darlehen aus, das zu Ihnen passt.

3. Geld erhalten

Ein großer Vorteil des Kleinkredits ist, dass er per Sofortauszahlung auf das Konto ausgezahlt werden kann. Sobald Sie den Online-Antragsprozess abgeschlossen und alle erforderlichen Dokumente (digital) eingereicht haben, erhalten Sie das Geld innerhalb weniger Stunden nach Bestätigung durch die Bank auf Ihr Konto überwiesen.

Verschiedene Einsatzmöglichkeiten Ihres Kleinkredits

Der Kleinkredit eignet sich neben der freien Verwendung grundsätzlich auch für eine Umschuldung mehrerer Minikredite bzw. Ratenkredite sowie von Dispositionskrediten. Da die Zinsen eines Ratenkredits deutlich unter dem Niveau der Zinsen von Dispokrediten liegen, können Sie durch eine Umschuldung viel Geld sparen.

Voraussetzungen, Unterlagen & Legitimation für ein Kleindarlehen

Auch wenn Sie einfacher an einen Kleinkredit kommen als an ein klassisches Darlehen, gibt es ein paar Voraussetzungen, die Sie erfüllen müssen:

Mindestens Vollendung des 18 Lebensjahres

Fester Wohnsitz in Deutschland angemeldet

Regelmäßiges und ausreichendes Gehalt

Gute Bonität

Diese Unterlagen müssen Sie in der Regel einreichen

Ob bei der Bank oder online, für Ihren Kleinkredit müssen Sie verschiedene Unterlagen vorlegen. Dazu gehören meistens Kopien der aktuellen Kontoauszüge, Einkommensnachweise und die unterschriebene Selbstauskunft. Je nach Berufsgruppe und Bonität kann der Kreditgeber noch weitere Unterlagen von Ihnen verlangen. Selbstständige haben zum Beispiel keine Gehaltsabrechnung. Sie müssen daher ihre Einkommensteuerbescheide und/oder eine Betriebswirtschaftliche Auswertung (BWA) einreichen.

So funktioniert die Legitimation beim Kleinkredit

Nachdem Sie die Unterlagen übermittelt haben, wird die Bank eine Legitimationsprüfung durchführen. Diese kann auf zwei Arten erfolgen: über das Post-Ident-Verfahren oder das Video-Ident-Verfahren. Bei ersterem müssen Sie zur nächstgelegenen Postfiliale gehen, wo ein Mitarbeiter Ihren Ausweis und die Dokumente prüft. Beim Video-Ident-Verfahren können Sie hingegen Ihre Dokumente digital unterschreiben und online an den Kreditgeber senden. Der Mitarbeiter der Bank prüft dann Ihre Identität per Videoanruf.

Sie haben alle oben genannten Kriterien erfüllt?

Dann beantragen Sie Ihren Kleinkredit einfach online über unseren Kreditvergleich – bequem von zu Hause aus per Smartphone, Laptop oder am PC.

Dispokredit nur als Notlösung nutzen

Viele Verbraucher nutzen selbst für kleinere Investitionen, wie einem Fahrrad oder einer Gitarre, ihren Dispokredit. Zwar ist dies ein sehr bequemer Weg, um ein Darlehen zu erhalten, der allerdings mit hohen Zinsen einhergeht. Daher zahlt es sich in der Regel aus, auf einen Kleinkredit zu setzen. Dieser ist nicht nur deutlich günstiger, sondern Sie können diesen auch strukturiert zurückzahlen. Sie sparen also nicht nur Zinsen, sondern haben auch einen besseren Überblick über Ihre Finanzen. Ein Dispokredit sollte hingegen nur in Notfällen zum Einsatz kommen, wenn absehbar ist, dass er mit dem nächsten Gehaltseingang ausgeglichen werden kann.

Haben Sie weitere Fragen zum Kleinkredit oder möchten mehr über unsere Produkte erfahren? Unsere Kreditspezialisten sind für Sie täglich von 8-20 Uhr kostenlos unter der Nummer 0800 433 88 77 für Sie zu erreichen.

Häufig gestellte Fragen zum Kleinkredit

Wird ein Kleinkredit sofort ausgezahlt?

Wenn Sie bei Banken einen Antrag stellen, kann die Auszahlung eines Kleinkredits zwischen vier und sieben Tagen betragen. Bei Finanzcheck.de wird dieser Prozess beschleunigt. Nutzen Sie einfach die verfügbaren Online-Verfahren und reichen Sie Ihre Unterlagen umgehend ein. Innerhalb von 24 Stunden haben Sie die Darlehenssumme bereits auf Ihrem Konto. Ein Gang zur Bank sowie der Postversand entfallen damit.

Welche Vorteile bietet ein Kleinkredit?

Da Kleinkredite nur geringe Beträge umfassen, werden sie von den Banken auch nicht als risikoreiches Geschäft eingestuft. Daher bieten sie oft günstige Zinssätze und Konditionen. Auch sind Kleinkredite einfacher und schneller zu bekommen als ein herkömmliches Darlehen. Wenn alles klappt, bekommen Sie das Geld vielleicht sogar noch am selben Tag auf Ihr Konto überwiesen.

Kann ich Kleinkredite ohne Auswirkungen auf meine SCHUFA vergleichen?

Mit Finanzcheck.de können Sie so viele Kleinkredite vergleichen, wie Sie wollen, ohne dass es Auswirkungen auf Ihre SCHUFA hat. Wenn unser Partner Ihren SCHUFA-Score prüft, gibt er der Auskunftei das Merkmal "Anfrage Kreditkonditionen". Dieser Eintrag ist nur für Sie einsehbar und fließt nicht in die Berechnung Ihres SCHUFA-Scores ein.

Welche Unterlagen benötige ich für den Kreditantrag?

Zu den benötigten Dokumenten gehören Ihr Personalausweis oder Reisepass, der Einkommensnachweis, sowie die unterschriebene Selbstauskunft. Je nach Berufsgruppe und Bonität kann der Anbieter weitere Unterlagen von Ihnen verlangen.

Weitere Kreditarten von Finanzcheck

Finanzcheck bietet viele unterschiedliche Arten von Krediten an. Ob für ein Auto, eine Umschuldung oder Ihr Gewerbe – hier gibt es günstige Kredite für jeden Verwendungszweck. Darüber hinaus ist unser Kreditangebot auf verschiedene Personengruppen ausgerichtet. Ob Angestellte, Rentner oder Azubis – nutzen Sie unseren Kreditvergleich, um den passenden Kredit zu finden.

Haben Sie auf dieser Seite nicht das gefunden, was Sie gesucht haben? Dann könnte Sie das interessieren:

Patrick Reuter

Patrick Reuter, Diplompolitologe für internationale Beziehungen, hat seit über 20 Jahren Erfahrungen und Expertise in der Banken- und Versicherungswirtschaft. Bereits vor seiner Anstellung bei Finanzcheck.de war Patrick Reuter Experte für Beitrags- und Leistungsrecht von privaten und gesetzlichen Krankenversicherungen. Seit 2012 ist Patrick Reuter das Herzstück von Finanzcheck.de wenn es um das Wissen auf dem deutschen Kreditmarkt und die bestmögliche Beratung für unsere Kunden geht.

Sparen Sie über 35% mit Finanzcheck: Vgl. der eff. Jahreszinssätze neuer (lt. Bundesbank) mit den über Finanzcheck vermittelten Krediten 2020. Mehr Infos

0,68% Zinsen: 2/3 aller Kunden erhalten bei einem Nettodarlehensbetrag 50.000,00 €; 60 Monate Laufzeit; 7,99% effektiver Jahreszins; 7,71% p.a. gebundener Sollzins; 60 mtl. Raten zu je 1.006,93 €; 60.415,84 € Gesamtbetrag; Vereinigte Volksbank Raiffeisenbank eG, Darmstädter Str. 62, 64354 Reinheim. (§17 PAngV)