Das sagen unsere Kunden

Kreditantrag: Schnell und einfach Ihren Kredit beantragen

Sie haben aktuell einen wichtigen Finanzierungswunsch und möchten wissen, wie Sie den Kredit so schnell wie möglich beantragen können? Hierbei gibt es einiges zu beachten - informieren Sie sich deshalb vor der Beantragung umfassend. Mit unseren Tipps können Sie den Ablauf deutlich beschleunigen und dank Checkliste wissen Sie genau, was sie vorbereiten müssen.

Das Wichtigste in Kürze

Der Kreditantrag ist der letzte Schritt vor der Auszahlung des Darlehensbetrags auf Ihr Konto.

Beim Kreditantrag kommt es auf vollständige Unterlagen und korrekt ausgefüllte Dokumente an.

Der Kreditvergleich geht dem Kreditantrag voran und hilft Ihnen bei der Ermittlung günstiger Konditionen.

Die Identitätsfeststellung erfolgt per VideoIdent oder PostIdent.

Der Online-Kreditantrag ist durch digitale Technologien besonders unkompliziert und schnell.

Vor der Beantragung: Das müssen Sie beachten

Damit Sie einen Kredit beantragen können, sollten Sie einige Vorbereitungen treffen. Somit gehen Sie sicher, dass die Konditionen genau zu Ihren Wünschen passen. Wir haben die wichtigsten Punkte für Sie zusammengefasst:

Kreditsumme kalkulieren: Legen Sie Ihren Kreditbedarf fest. Überlegen Sie genau, welche Kreditsumme für Ihren Finanzierungswunsch ausreichend ist und vergessen Sie nicht, einen Puffer einzukalkulieren. Häufig stellen Sie erst hinterher fest, dass Sie noch weitere Kosten finanzieren müssen, die im Rahmen der anfänglichen Planungen nicht absehbar waren. Aktivieren Sie auch alle vorhandenen Eigenmittel wie Geld von einem Sparbuch, um den Kreditbedarf so klein wie möglich zu halten.

Laufzeit: Überlegen Sie, wie viel Zeit Sie sich mit der Rückzahlung lassen möchten. Bei Verlängerung der Laufzeit sinken die Monatsraten und Sie erhalten einen finanziell größeren Spielraum. Allerdings erhöhen sich durch höhere Zinsen damit auch die Gesamtkosten des Kredits. Sie müssen also die beiden Faktoren Monatsrate und Gesamtkosten gegeneinander abwägen.

Rate: Nehmen Sie eine Budgetplanung vor und kalkulieren Sie, wie hoch die Monatsrate maximal sein darf. Berücksichtigen Sie unbedingt Ihre sonstigen regelmäßigen Zahlungsverpflichtungen, die Ihr Budget bereits einschränken. Dazu gehören der Handyvertrag sowie verschiedene Abonnements, z. B. für Streaming-Video und Ähnliches.

Sondertilgungen: Überlegen Sie sich bereits vorab, ob Sie während der Laufzeit des Kredits eventuell Sondertilgungen vornehmen möchten. Es ist wichtig, dass der Kreditvertrag eine entsprechende Klausel enthält. Das Sondertilgungsrecht ist nützlich, wenn Sie erben, eine Schenkung oder einen Bonus von Ihrem Arbeitgeber erhalten. Damit können Sie außerplanmäßige Zahlungen leisten und den Restbetrag schneller abbauen.

Verwendungszweck: Die Kreditvergabe ist unter Angabe eines Verwendungszwecks möglich. Entscheiden Sie sich dazu, weiß der Kreditgeber, wie Sie die Mittel aus dem Darlehen verwenden. Damit erleichtern Sie es der Bank, das mit der Kreditvergabe zusammenhängende Finanzierungsrisiko zu kalkulieren. Für Sie als Kreditnehmer ergibt sich der Vorteil niedrigerer Zinsen. Überlegen Sie sich also, wofür Sie den Kredit verwenden möchten.

SCHUFA: Haben Sie nur positive SCHUFA-Einträge vorliegen oder besteht hinsichtlich Ihrer SCHUFA-Akte Verbesserungsbedarf? Es kann sich lohnen, eine SCHUFA-Selbstauskunft vorzunehmen und Ihre Einträge zu kontrollieren. In der Akte können eventuell falsche Eintragungen vorhanden sein, die die SCHUFA für Sie berichtigen kann. Nach Art. 15 DSGVO Bundesdatenschutzgesetz haben Sie das Recht, die Auskunft einmal im Jahr kostenlos zu beantragen.

Mit dem Kreditvergleich Geld sparen

Der wichtigste Schritt erfolgt bereits vor dem Kreditantrag: der Kreditvergleich. Denn zuerst müssen Sie herausfinden, welches Kreditprodukt zu Ihrem Bedarf passt und wo Sie die günstigsten Konditionen finden. Hierbei hilft Ihnen der Kreditvergleich von FINANZCHECK.de.

Warum ist der Kreditvergleich wichtig?

Kredite unterscheiden sich insbesondere in Hinblick auf die Zinsen. Der Sollzins ist dabei der im Kreditvertrag festgelegte Nominalzins, den Sie jeweils auf die Restschuld zahlen müssen. Beim Effektivzins kommen die Nebenkosten hinzu, die mit der Kreditaufnahme in Verbindung stehen. Der Kreditvergleich von FINANZCHECK.de betrachtet auch diese Nebenkosten und vermittelt Ihnen damit ein realistisches Bild von der effektiven finanziellen Belastung der Kreditaufnahme.

Der Kreditvergleich lohnt sich, denn selbst kleine Zinsabweichungen können erheblichen Einfluss auf die Kosten haben, wie ein Blick in die Tabelle mit Berechnungsbeispielen verrät:

| Kreditsumme | 30.000€ | 30.000€ | 30.000€ |

|---|---|---|---|

Laufzeit | 84 Monate | 84 Monate | 84 Monate |

Sollzins | 1,0% | 2,0% | 3,0% |

Monatsrate | 369,94€ | 383,02€ | 396,40€ |

Zinszahlungen | 1.074,96€ | 2.173,68€ | 3.297,60€ |

Gesamtkosten | 31.074,96€ | 32.173,68€ | 33.297,60€ |

Achten Sie auf die erheblichen Unterschiede in Hinblick auf die Zinszahlungen. Bei einem Prozent Sollzinsen zahlen Sie nur ungefähr eintausend Euro Zinsen, im Szenario mit einem Zinssatz von drei Prozent ist es mehr als das Dreifache. Es lohnt sich also, im Kreditvergleich möglichst niedrige Zinsen herauszufiltern.

Wussten Sie schon, dass…

…Ende des 2. Quartals in 2020 rund 2.949 Milliarden Euro Kreditvolumen an Unternehmen und Privatpersonen vergeben wurden?

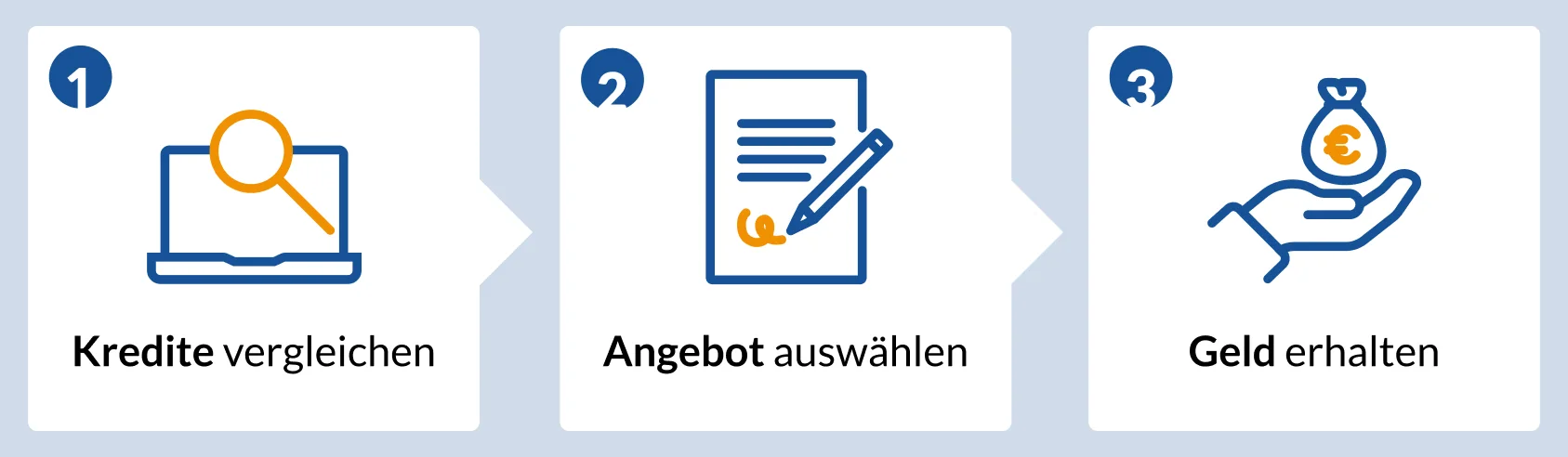

Kreditantrag: In 3 Schritten zu Ihrem Kredit

Nur drei Schritte sind erforderlich, um an Ihren Kredit zu gelangen. Von unterschiedlichen Faktoren, wie beispielsweise Ihrer Bonität, hängt dabei ab, welche Konditionen Sie erhalten. So funktioniert es:

1. Angebote vergleichen

Das Marktangebot an geeigneten Krediten ist groß, der Kreditvergleich von FINANZCHECK.de hilft Ihnen jedoch bei der Auswahl. Sie müssen nichts weiter tun, als die erforderliche Kreditsumme sowie die gewünschte Laufzeit einzugeben. Außerdem erhalten Sie die Möglichkeit, einen Verwendungszweck auszufüllen, der die Zinsen senkt. Die Auflistung der verfügbaren Kreditangebote basiert auf wenigen Angaben zu Ihrer persönlichen und finanziellen Situation. So erhalten Sie schnell einen Überblick über das Angebot der Kreditinstitute. Gerade bei hohen Summen ist der Kreditvergleich wichtig, denn selbst kleine Zinsunterschiede haben große Auswirkungen auf die Gesamtkosten. Nutzen Sie daher das Potenzial für Kosteneinsparungen voll aus.

2. Kredit auswählen

Wählen Sie den passenden Kredit für Ihren Bedarf aus zahlreichen Angeboten von über 20 Partnerinstituten aus. Achten Sie dabei auf den Soll- und den Effektivzins und sehen Sie sich die sonstigen Konditionen der Kreditangebote an. Je gründlicher Sie bei der Auswahl vorgehen, desto mehr sparen Sie bei Ihrer Finanzierung.

3. Kreditsumme erhalten

Haben Sie sich für einen Kredit entschieden, können Sie diesen online beantragen. Die Bank schickt Ihnen dann die erforderlichen Unterlagen wie den Kreditvertrag direkt zu. Sie führen die Legitimierung per VideoIdent oder PostIdent durch und erhalten nach wenigen Tagen das Geld auf Ihr Konto ausgezahlt.

Kredit online beantragen: So geht's

Wenn Sie es besonders eilig haben, ist die Kreditbeantragung online der richtige Weg. Die Bank schickt Ihnen den Kreditvertrag per E-Mail zu, Sie identifizieren sich umgehend per VideoIdent und nutzen digitale Signaturen, um alle erforderlichen Unterlagen rechtssicher zu unterschreiben. Schneller gelangen Sie nicht an die Kreditsumme. Die Banken nutzen den digitalen Kontoblick bzw. Comfort Check, um die Kreditzusage samt Auszahlung innerhalb eines Geschäftstages vorzunehmen. Dabei erfolgt eine Auswertung der Umsatzanzeigen Ihres Online-Girokontos. Die Bank erhält umgehend die Information, ob Ihre Bonität ausreicht.

Wie lange dauert der Kreditantrag?

Die Dauer der Bearbeitung Ihres Kreditantrags hängt von verschiedenen Faktoren ab. Entscheidend sind zum Beispiel die Bonitätsprüfung und die Geschwindigkeit der internen Weiterleitung an die Auszahlungsstelle bei der Bank. Oftmals berechnet die Bank zudem eine Haushaltsrechnungs-Pauschale, um abschätzen zu können, ob Sie den Kredit auch langfristig bedienen können. Der Durchschnittswert liegt bei etwa vier bis fünf Tagen. Besonders schnell läuft die Online-Kreditbeantragung ab. Dann ist das Geld häufig innerhalb von 48 Stunden verfügbar.

Checkliste: Diese Unterlagen und Voraussetzungen sind wichtig

Achten Sie darauf, dass Sie folgende Dokumente und Voraussetzungen mitbringen und erfüllen. Somit steht Ihrem Kredit nichts mehr im Weg:

Aktuelle Einkommensnachweise

Personalausweis oder Reisepass

SCHUFA-Auskunft

Der unterschriebene Kreditvertrag

Die Einkommensteuerbescheide der letzten beiden Jahre (bei Selbstständigen)

Auflistung mit den laufenden Krediten

Eventuell Kontoauszüge, Vermögensaufstellungen, Finanzpläne etc.

Was tun, wenn der Kreditantrag abgelehnt wird?

Sie haben alle Unterlagen korrekt ausgefüllt, die Bank lehnt Ihren Antrag jedoch ab? Dann sollten Sie zuerst das Gespräch mit dem Kreditgeber suchen und herausfinden, was die Gründe für die Ablehnung sind. Häufig kann Ihnen die Bank am besten sagen, was Sie ändern müssen, um den Kredit zu erhalten. Ist das interne Scoring der Bank der Grund für die Ablehnung, kann es sich lohnen, einen weiteren Versuch bei einem anderen Kreditinstitut zu starten. Eventuell kommt deren internes Scoring zu anderen Ergebnissen.

PostIdent- und VideoIdent-Verfahren im Vergleich

Damit die Bank einen Kredit an Sie vergeben kann, muss sie zuvor Ihre Identität überprüfen. Diese Identitätsprüfung ist gesetzlich vorgeschrieben. Die dafür heute gängigen Methoden sind das PostIdent- und das VideoIdent-Verfahren. Beide stellen wir Ihnen kurz vor:

PostIdent

Beim PostIdent-Verfahren sendet Ihnen die Bank einen sogenannten PostIdent-Coupon zu. Diesen und Ihren Personalausweis sowie weitere wichtige Unterlagen für den Kreditantrag zeigen Sie in einer Filiale der Deutschen Post vor. Vor Ort nimmt ein Mitarbeiter die erforderliche Datenübermittlung an das Kreditinstitut vor. Bei diesem Verfahren ist also eine persönliche Überprüfung Ihrer Personalien vorgesehen.

VideoIdent

Bei diesem Verfahren sparen Sie sich den Gang in die Postfiliale. Das Verfahren führen Sie online durch, damit lässt sich der Prozess deutlich schneller abwickeln als beim PostIdent-Verfahren. Das VideoIdent-Verfahren folgt auf den digitalen Kontoblick, eine positive Kreditentscheidung ist also bereits getroffen. Die Identitätsprüfung geschieht im Rahmen eines Videotelefonats, ein entsprechend ausgebildeter Mitarbeiter führt Sie durch den Prozess. Führen Sie VideoIdent am PC durch, benötigen Sie ein Mikrofon und eine Webcam. Sie können ansonsten auch Ihr Smartphone dafür verwenden.

Diese Fehler sollten Sie bei Ihrem Kreditantrag vermeiden

Damit Sie Ihren Wunschkredit schnell und einfach erhalten, sollten Sie folgende Fehler als Antragsteller nicht machen:

Kreditbedarf falsch einschätzen

Sie haben den Kreditbedarf viel zu hoch angesetzt? Lehnt die Bank den Antrag ab, können Sie es erneut mit einer reduzierten Kreditsumme versuchen. Umgekehrt führt ein zu niedriger Kredit dazu, dass Sie später eventuell eine Zusatzfinanzierung umständlich beantragen müssen. Kredite zur Nachfinanzierung sind häufig teuer und schwerer zu erlangen, weil Sie jetzt bereits einen Kredit laufen haben.

Falsche Angaben

Achten Sie darauf, alle Angaben im Kreditantrag korrekt vorzunehmen. Grundsätzlich gilt, dass Sie nur solche Angaben machen sollten, die Sie auch nachweisen können. So gehören zum Beispiel künftige und bisher bloß durch den Arbeitgeber in Aussicht gestellte Lohnerhöhungen nicht zu den Angaben, die Sie gegenüber der Bank machen sollten.

Angaben vergessen

Typisch ist auch, dass Kreditnehmer Angaben vergessen. Dazu gehören zum Beispiel Null-Prozent-Finanzierungen, wie sie in Möbelhäusern üblich sind. Auch wenn der Zinssatz bei Null liegt, müssen Sie diesen Kredit trotzdem angeben. Schließlich schränken die damit zusammenhängenden Rückzahlungen Ihren finanziellen Spielraum ein – ein Umstand, den die kreditgebende Bank wissen möchte.

Zweiten Kreditnehmer vergessen

Kaum eine andere Maßnahme erhöht Ihre Chancen bei der Kreditvergabe so sehr wie die Hinzunahme eines zweiten Kreditnehmers. Das gilt natürlich nur, wenn der zweite Kreditnehmer über ein Einkommen verfügt. Das Einkommen von Auszubildenden gehört übrigens nicht dazu, denn deren Verdienst ist nicht verpfändbar. Übrigens können Sie Ihren zweiten Kreditnehmer vor Ausfällen von Zahlungen schützen, in dem sie sich darüber informieren, was mit dem Kredit im Todesfall geschieht.

Benötigen Sie weitere Informationen zum Kreditantrag oder wünschen eine umfassende Beratung, sind unsere Kreditspezialisten auch persönlich für Sie da: Täglich von 08:00 bis 20:00 Uhr unter der kostenfreien Hotline 0800 433 88 77.

Häufig gestellte Fragen

Soll ich bei meinem Kreditantrag auf eine Restschuldversicherung verzichten?

Die Restschuldversicherung zahlt in Fällen wie Arbeitslosigkeit, Berufsunfähigkeit und Tod Ihre Kreditraten weiter. Sie ist jedoch teuer und in der Regel eher bei hohen Kreditsummen etwa im Rahmen der Baufinanzierung sinnvoll.

Wie hoch muss mein Einkommen für einen erfolgreichen Kreditantrag sein?

Das hängt von der gewünschten Kreditsumme, Ihren Sicherheiten und Ihrer Bonität sowie eventuell von weiteren Faktoren ab. Grundsätzlich gilt, dass Sie nach Abzug von Fix- und Lebenshaltungskosten trotz Monatsrate noch etwas Spielraum benötigen.

Was kann ich bei Ablehnung des Kreditantrags unternehmen?

Hauptursache für eine Ablehnung ist ein zu niedriges Einkommen. In diesen Fällen lohnt es sich, einen zweiten Kreditnehmer hinzuzuziehen. Dieser hilft Ihnen, die Bewilligung doch noch zu erreichen.

Sind Kredite ohne SCHUFA sinnvoll?

Gerade nach der Ablehnung eines Kreditantrags kommt häufig die Frage auf, ob ein Kredit ohne SCHUFA-Prüfung eine Alternative wäre. Denken Sie aber daran, dass diese Kreditform häufig mit extrem hohen Zinsen verbunden ist. Gerade bei niedriger Bonität ist das nicht sinnvoll.

Patrick Reuter

Patrick Reuter, Diplompolitologe für internationale Beziehungen, hat seit über 20 Jahren Erfahrungen und Expertise in der Banken- und Versicherungswirtschaft. Bereits vor seiner Anstellung bei Finanzcheck.de war Patrick Reuter Experte für Beitrags- und Leistungsrecht von privaten und gesetzlichen Krankenversicherungen. Seit 2012 ist Patrick Reuter das Herzstück von Finanzcheck.de wenn es um das Wissen auf dem deutschen Kreditmarkt und die bestmögliche Beratung für unsere Kunden geht.

Sparen Sie über 35% mit Finanzcheck: Vgl. der eff. Jahreszinssätze neuer (lt. Bundesbank) mit den über Finanzcheck vermittelten Krediten 2020. Mehr Infos

0,68% Zinsen: 2/3 aller Kunden erhalten bei einem Nettodarlehensbetrag 50.000,00 €; 60 Monate Laufzeit; 7,99% effektiver Jahreszins; 7,71% p.a. gebundener Sollzins; 60 mtl. Raten zu je 1.006,93 €; 60.415,84 € Gesamtbetrag; Vereinigte Volksbank Raiffeisenbank eG, Darmstädter Str. 62, 64354 Reinheim. (§17 PAngV)