Das sagen unsere Kunden

Mit einem Annuitätendarlehen haben Sie Planungssicherheit

Ein Annuitätendarlehen stellt die klassische Finanzierungsform für selbst genutzte oder vermietete Wohnimmobilien dar. Es wird auch Tilgungsdarlehen genannt. Für die Dauer der vereinbarten Zinsbindungsfrist zahlen Kreditnehmer regelmäßig eine gleichbleibend hohe, monatliche Rate. Diese besteht wiederum aus einem Zins- und einem Tilgungsanteil. Erfahren Sie hier alles Wichtige zum Annuitätendarlehen und wie Sie kostengünstig dieses Darlehen über unser Portal abschließen können.

Das Wichtigste zum Annuitätendarlehen

Annuitätendarlehen weisen eine gleichbleibende, monatliche Rate auf.

Grundsätzlich wird diese Kreditart für Immobilienfinanzierungen genutzt.

Annuitätendarlehen sorgen für langfristige Planungssicherheit.

Besonders günstig sind kurz laufende Volltilgerdarlehen.

So funktioniert ein Annuitätendarlehen

Annuitätendarlehen sind Kredite, die mit einer festen, monatlichen Rate abbezahlt werden. Jede Rate besteht dabei aus einem Tilgungs- und einem Zinsanteil. Die Tilgungszahlungen wirken sich mindernd auf die Restschuld aus. Das bedeutet, dass sich Rate für Rate die Verhältnismäßigkeit der Ratenbestandteile zugunsten der Tilgungsrate verschiebt:

Am Anfang ist der Tilgungsanteil der Rate vergleichsweise gering, der Zinsanteil entsprechend hoch.

Der Tilgungsanteil steigt mit der Zeit an.

Hinweis

Je geringer die Restschuld wird, auf deren Basis sich die Zinsen berechnen, desto geringer fällt der Zinsanteil einer Rate aus. Aus der Verschiebung von Zins- und Tilgungsanteil ergibt sich, dass ein Annuitätendarlehen wesentlich früher vollständig zurückgezahlt ist.

Beispiel für ein Annuitätendarlehen

| Darlehenssumme und Zinssatz | Tilgungsanteil | Anfängliche jährliche Tilgung | Laufzeit bis zur vollständigen Entschuldung |

|---|---|---|---|

100.000 Euro zu 3 % | 1 % | 1.000 Euro | 46 Jahre |

100.000 Euro zu 3 % | 2 % | 2.000 Euro | 31 Jahre |

100.000 Euro zu 3 % | 3 % | 3.000 Euro | 23 Jahre |

100.000 Euro zu 3 % | 4 % | 4.000 Euro | 18 Jahre |

Bei einem Darlehen von 100.000 Euro zu einem Zinssatz von 3 Prozent dauert es knapp 46 Jahre, bis ein Darlehen mit 1-Prozent-Tilgung vollständig zurückbezahlt ist. Wird die Tilgung prozentual angehoben, verkürzt sich die Rückzahlungszeit dementsprechend und das Darlehen ist schneller abgezahlt.

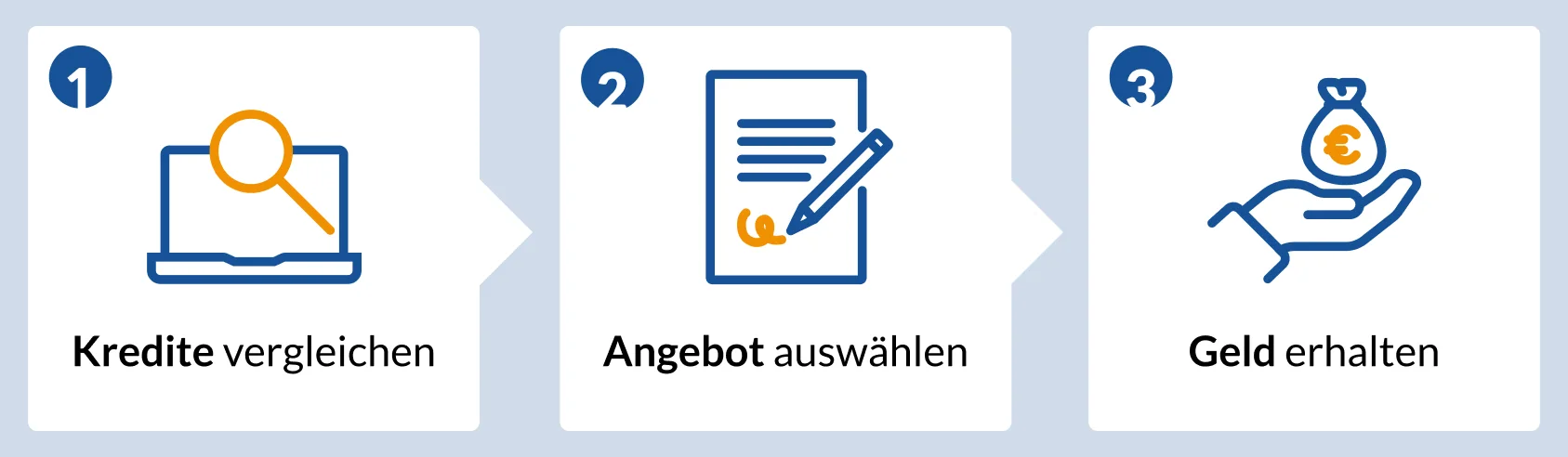

In 3 Schritten zum Annuitätendarlehen

1. Vergleichen

Um einen Kreditvergleich für Annuitätendarlehen anzufordern, müssen Sie zunächst die Kreditsumme angegeben. Nach Eingabe der Summe erfolgt dann die Auswahl der Laufzeit und schließlich die Angabe des Verwendungszwecks. Zwar ist es hier auch möglich, freie Verwendung auszuwählen, allerdings werden Kredite günstiger, wenn bereits klar ist, dass der Kreditnehmer das Geld beispielsweise für die Baufinanzierung einsetzt. Nachdem die Daten angegeben wurden, bekommen Sie eine Übersicht über die Angebote zu Ihrer Anfrage.

2. Angebot auswählen

Wählen Sie das Angebot aus, welches am besten zu Ihnen passt. Nach der Eingabe einiger persönlicher Daten erhalten Sie ein auf Sie zugeschnittenes Kreditangebot. Alternativ begleiten unsere Kreditberater Sie gerne durch den gesamten Prozess und finden mit Ihnen gemeinsam ein günstiges Annuitätendarlehen, das zu Ihnen passt.

3. Kreditantrag abschließen Geld erhalten

Sobald Sie ein passendes Annuitätendarlehen gefunden haben, stellen Sie bei der entsprechenden Bank eine Kreditanfrage. Nachdem Sie eine Kreditzusage bekommen haben, erfolgt die Legitimation per Video-Ident oder Post-Ident-Verfahren. Die Legitimation per Video-Ident ist hierbei komplett digital möglich, wodurch der Bearbeitungsprozess bei der Bank beschleunigt werden kann.

Vergleichen Sie jetzt verschiedene Annuitätendarlehen

Unsere Antragsstrecke für den Kreditvergleich führt Sie Schritt für Schritt durch den Prozess - vom Kreditvergleich bis zur Kreditbeantragung. Sollten Sie dennoch Hilfe benötigen oder Fragen haben, sind unsere Kreditexperten täglich von 8:00 bis 20:00 Uhr unter der 0800 433 88 77 für Sie da.

Diese Arten von Annuitätendarlehen gibt es

Es gibt konstante und variable Annuitäten. Ein Darlehen mit einer konstanten Annuität heißt auch echtes Annuitätendarlehen und ist der Standardfall. Bei dieser Darlehensform bleibt der Grundgedanke erhalten, dass die jährliche Belastung über die Dauer der Zinsbindungsfrist gleichbleibt. Bei einer konstanten Annuität steigt der Tilgungsanteil in dem Maße, in dem der Zinsanteil sinkt.

Bei einer variablen Annuität,...

bleibt der Tilgungsanteil gleich, während der Zinsanteil fortlaufend sinkt. Die monatliche Gesamtbelastung wird mit jeder Rate weniger. Diese Form des Darlehens heißt auch Abzahlungsdarlehen oder unechtes Annuitätendarlehen.

So setzt sich ein Annuitätendarlehen zusammen

Die Rate des Annuitätendarlehens errechnet sich aus Kreditsumme, Zinssatz und Laufzeit. Diese – in der Regel gleich bleibende – Rate wird auch als Annuität bezeichnet. Heruntergebrochen auf eine einfache Formel bedeutet das:

Annuität = Zinsanteil + Tilgungsanteil

Da im zeitlichen Ablauf der Zinsanteil sinkt, der Tilgungsanteil jedoch steigt, ist es sinnvoll, die Werte in einer ausführlichen Annuitätendarlehen-Formel zu berechnen:

Beispielrechnung

Für seine Immobilie nimmt ein Bankkunde im August einen Kredit über 200.000 Euro auf. Die Sollzinsen betragen 2 Prozent, der Kreditnehmer tilgt am Anfang mit 4 Prozent. Die Annuität, also die monatliche Gesamtrate, ergibt 1.000 Euro – bestehend aus einer ersten Tilgung von 666,67 Euro und Sollzinsen von 333,33 Euro. Mit dieser ersten Zahlung sinkt bereits der Zinsanteil der Darlehenssumme.

Die Werte haben sich dementsprechend schon im zweiten Monat verschoben. Dadurch, dass die Restschuld zu diesem Zeitpunkt nur noch 199.333 Euro beträgt, sinken die Zinsen auf 332,22 Euro. Die Tilgung wird jedoch um denselben Betrag – um 1,11 Euro – auf 667,78 Euro angehoben. Die Annuität von 1.000 Euro bleibt gleich.

Höhe des Tilgungssatzes beim Annuitätendarlehen

Ein typisches Annuitätendarlehen sieht zum Beispiel eine jährliche beziehungsweise anfängliche Tilgung von 1 Prozent vor. Aber:

Für vermietete Immobilien ist diese geringe Tilgung sinnvoll, weil dadurch ein hoher Anteil an Zinsen steuerwirksam geltend gemacht werden kann.

Für Kreditnehmer, die die Immobilie selbst bewohnen, sind höhere Tilgungen empfehlenswert.

Das Ziel bei selbst genutzten Immobilien sollte es sein, möglichst schnell schuldenfrei zu werden. Dieses Vorgehen empfiehlt sich vor allem in Niedrigzinsphasen, das heißt, wenn der Sollzinssatz bei maximal 2 bis 3 Prozent liegt. Ein weiterer Grund, der für einen hohen Tilgungssatz in Niedrigzinsphasen spricht, ist die Wahrscheinlichkeit, dass der Zinssatz für Immobilienkredite in Zukunft steigt und eine Anschlussfinanzierung voraussichtlich teurer werden wird.

Niedrigzinsphasen bergen entscheidende Vorteile

Da die Tilgungsdauer bei sinkenden Sollzinsen und gleichbleibenden Tilgungsätzen ansteigt, ist es dringend zu empfehlen in Niedrigzinsphasen eine höhere Tilgung von 3 bis 4 Prozent zu vereinbaren. Vorteile sind eine stark verkürzte Laufzeit und eine deutliche Zinskostenersparnis in der Gesamtbetrachtung.

Nachteile hoher Tilgungssätze

Hohe Tilgungssätze von Annuitätendarlehen haben auch einen Nachteil. Dieser Nachteil liegt in der höheren laufenden Belastung, das heißt, dass die monatliche Rate höher ausfällt. Kreditnehmer müssen genau nachrechnen, ob sie sich das dauerhaft leisten können. Dennoch sollte jeder, der es sich leisten kann, einen höheren Tilgungssatz vereinbaren, denn die Gesamtbelastung ist über die Laufzeit hinweg gesehen insgesamt weniger.

Vor- und Nachteile des Annuitätendarlehens

Gerade für die Baufinanzierung bringt das Annuitätendarlehen einige Vorteile mit sich und ist deshalb eine häufig verwendete Kreditart. Das Annuitätendarlehen kann sich in speziellen Fällen aber auch negativ auswirken. Kreditnehmer sollten sich deshalb über alle Chancen und Risiken des Annuitätendarlehens bewusst sein, bevor sie ein solches abschließen. Die Vor- und Nachteile im Überblick:

| Vorteile | Nachteile |

|---|---|

Planungssicherheit aufgrund gleichbleibender Raten | eine über lange Zeit bestehende Kreditrate |

Sicherheit durch konstant festgelegten Zinssatz | konstante Belastung durch gleichbleibende Rate |

Flexibilität durch frei wählbaren Zinssatz | möglicherweise ein Eintrag über den bestehenden Kredit bei der SCHUFA |

je nach Vertrag besteht die Möglichkeit, bei finanziellen Engpässen die Rate auszusetzen | teure Anschlussfinanzierung nach Ende der Zinssicherung durch höhere Zinsen |

Zinsbindung und Disagio beim Annuitätendarlehen

Ein Annuitätendarlehen zur Finanzierung einer Immobilie läuft in der Regel über mehrere Jahre beziehungswiese Jahrzehnte. Schon kleinere Zinsersparnisse wirken sich dadurch stark auf die absoluten Darlehenskosten aus. Bei der Vereinbarung der Konditionen mit der Bank haben die folgenden beiden Größen und Aspekte einen starken Einfluss darauf, wie teuer das Darlehen insgesamt wird. Im Detail bedeutet das:

Zinsbindungsphase

Darlehensnehmer sollten in einer Tiefzinsphase eine möglichst lange Zinsbindung vereinbaren. Bei Zinsen um oder unter 2 Prozent sind Bindungsphasen von 15 bis 20 Jahren empfehlenswert. Mit dieser Strategie sichern sich Kreditnehmer langfristig einen niedrigen Zinssatz und müssen sich mit den Zinssteigerungen auf dem Markt nicht auseinandersetzen. Bei hohen Zinsen ist wiederum eine kurze Zinsbindungsdauer ratsam. Auf diese Weise bleiben Kreditnehmer flexibel und können auf sinkende Zinsen für Immobilienkredite reagieren, ohne ein Darlehen vorzeitig zu kündigen und eine Vorfälligkeitsentschädigung bezahlen zu müssen.

Disagio

Nach Möglichkeit sollten private Kreditnehmer davon absehen, ein Disagio zu vereinbaren und stattdessen eine 100-prozentige Auszahlung anstreben. Zwar wirkt sich das Disagio mindernd auf den Sollzins aus, doch diesen Vorteil erkaufen sich Darlehensnehmer durch höhere Schulden. Sie erhalten nicht die volle Summe ausbezahlt, müssen aber auf den Gesamtbetrag Zinsen bezahlen. Unterm Strich lohnt sich das Disagio bei Krediten für selbst genutzte Wohnimmobilien nicht, weil diese Kosten steuerlich nicht abzugsfähig sind. Bei Immobilien, die vermietet werden, kann ein Disagio hingegen steuerlich abgesetzt werden. In diesem Fall kann sich die Vereinbarung lohnen.

Prüfen Sie Ihren Kreditvertrag in allen Einzelheiten

Denn in den Kreditnebenkosten verbirgt sich weiteres Sparpotenzial. Über unseren unverbindlichen Kreditvergleich erhalten Sie im Vorfeld alle wichtigen Informationen zu Ihrem Wunschkredit. Alle Kreditnebenkosten werden transparent aufgeführt und Sie haben die Möglichkeit den Kreditvertrag in Ruhe durchzugehen.

Optionen bei einem Annuitätendarlehen

Nicht jedes Annuitätendarlehen ist gleich. Bei Vertragsabschluss oder Abzahlung des Kredits bieten Banken ihren Kunden oft unterschiedliche Optionen an. Je nach Situation des Verbrauchers bieten sich dadurch Sparpotential oder zusätzliche Kosten. Über folgende Möglichkeiten sollten Verbraucher deshalb informiert sein:

Bereitstellungszinsen Zeitraum verlängern

Bereitstellungszinsen sind Zinsen, die von der Bank berechnet werden, auch wenn der Kredit noch nicht wahrgenommen wird – das kann zum Beispiel bei Immobiliendarlehen der Fall sein, wenn ein Baustopp oder eine Verzögerung eintritt. In vielen Fällen sind Bereitstellungszinsen unvermeidlich, doch der Zeitraum, ab wann diese berechnet werden, ist verhandelbar. Dieser Verhandlungsspielraum eröffnet Sparpotenzial. Wenn möglich sollten Verbraucher ihre Bank dazu veranlassen, Bereitstellungszinsen so spät wie möglich in Rechnung zu stellen.

Sondertilgungsrecht je nach Situation vereinbaren

Viele Verbraucher möchten ihren Kredit möglichst schnell abbezahlen. Dabei kann es helfen, sogenannte Sondertilgungsrechte zu vereinbaren:

Sondertilgungen ermöglichen größere Beträge zusätzlich zu den regelmäßigen Zinsen abzubezahlen.

Die Option auf Sondertilgung erhöht in der Regel den Sollzins.

Die zusätzlichen Einzahlungen verkürzen den Zinszeitraum und die gesamte Zinsbelastung sinkt.

Alternativen zur Restschuldversicherung prüfen

Die Restschuldversicherung sichert Kreditnehmer bei möglichen Zahlungsausfällen für einen Kredit ab. Sie springt zum Beispiel im Fall von Arbeitsunfähigkeit, Arbeitslosigkeit, Krankheit, Scheidung, Unfall oder Tod ein, um die Schulden für den Kreditnehmer oder seine Familienangehörigen zurückzuzahlen. In jedem Fall sollten sich Verbraucher über Beschränkungen und Bedingungen sowie Warte- oder Karenzzeiten der einzelnen Angebote bewusst sein und verschiedene Versicherungen genau prüfen.

3 Tipps für günstige Kreditzinsen

1. Extragebühren vermeiden

Manche Banken schlagen Extragebühren auf, wenn ein Darlehen unter 100.000 Euro liegt. Darlehensnehmer sollten gezielt nachfragen, ob das Darlehen in diese Kategorie fällt und ggf. nachverhandeln.

2. Mehr Eigenkapital mitbringen

Es gilt: Je höher die Eigenkapitalquote beim Annuitätendarlehen ausfällt, desto geringer sind die Zinsen. Zwischen 10 und 20 Prozent sollten es mindestens sein, besser sind sogar 30 Prozent.

3. Schneller tilgen

Wer ein Darlehen schnell tilgen kann, profitiert von besseren Zinssätzen. Ist es realisierbar, das Darlehen bereits nach 10 oder 20 Jahren voll zu tilgen, schlägt sich das in einem günstigeren Zinssatz nieder.

Darlehenspakete mit Spareffekt

Die KfW bietet ein Wohnungseigentumsprogramm an, das besonders günstige Konditionen aufweist. Auch sind spezielle Kredite für energieeffizienten Wohnraum auf dem Markt. In Kombination mit einem regulären Bankdarlehen, welches einen im Vergleich höheren Zinssatz aufweist, sorgen die passenden KfW-Mittel im Gesamtdurchschnitt für einen geringeren Effektivzins.

Beim Annuitätendarlehen-Vergleich Zins- und Tilgungsplan anfordern

Kreditnehmer sollten zum Vergleich mehrerer Darlehensangebote den Zins- und Tilgungsplan anfordern. Hier sind sämtliche Kosten berücksichtigt. Am Ende der Berechnung eines Annuitätendarlehens zeigt sich, welches Angebot wirklich günstiger ist. Die entscheidende Frage lautet: Welcher Restwert steht nach Ablauf der Zinsbindungsfrist unten auf der Berechnung?

Es gilt eine einfache Regel – Das Angebot, das den geringsten Restwert nach Ablauf der Zinsbindungsfrist aufweist, ist das günstigste. Voraussetzung ist, dass die Vorgaben über die Darlehenshöhe, den Auszahlungskurs, die Zinsbindungsdauer und die monatliche Belastung bei allen Darlehen gleich sind.

Haben Sie weitere Fragen zum Thema Annuitätendarlehen?

Unsere Kreditspezialisten erreichen Sie kostenlos und unverbindlich unter der 0800 433 88 77 - täglich von 8-20 Uhr. Wir unterstützen Sie dabei das passende Darlehen zu finden und Zinskosten zu sparen.

Häufig gestellte Fragen zum Annuitätendarlehen

Wann lohnt sich ein Annuitätendarlehen?

Sobald Sie sich überlegen eine Immobilie zu erwerben, sollten Sie sich nach der passenden Baufinanzierung umschauen. Wenn Sie keinen klassischen Bausparvertrag möchten, ist das Annuitätendarlehen eine gute Alternative. Denn hier haben Sie dank der Zinsbindung eine planbare Finanzierung, die Ihnen über mehrere Jahre erhalten bleibt.

Soll ich lieber ein Annuitätendarlehen oder einen Bausparvertrag abschließen?

Das hängt auch von Ihrer persönlichen Situation ab. Beim Bausparvertrag gibt es zumeist eine anfängliche Bausparphase, in der Sie regelmäßig Geld einzahlen, um es beim Bau der Immobilie dann als Anzahlung zu verwenden. Wenn Sie allerdings eine bereits bestehende Immobilie kaufen möchten, oder Immobilien als Kapitalanlagen erweben wollen, kann das Annuitätendarlehen von Vorteil sein. Am besten informieren Sie sich vor Kauf der Immobilie ausführlich, welches Finanzierungsmodell sich am besten für Sie eignet.

Kann ein Annuitätendarlehen auch für Renovierungen abgeschlossen werden?

Ein Annuitätendarlehen wird klassischerweise dann abgeschlossen, wenn eine neue Immobilie angeschafft wird und somit ein besonders großer Kredit aufgenommen werden muss. Natürlich kann im Zuge dieses Kredits auch ein finanzieller Rahmen für Erneuerungen an der Immobilie eingeplant werden. Allerdings empfhielt es sich, aufgrund der meist höheren Zinsen bei Baukrediten, einen separaten Renovierungskredit aufzunehmen, der speziell für solche Situationen geeignet ist.

Kann ich das Annuitätendarlehen nach der Zinsbindung kündigen?

Das hängt immer vom Vertrag ab. Viele Kreditgeber verlangen eine Vorfälligkeitsentschädigung, wenn Sie sich entscheiden, den Vertrag vorzeitig zu verlassen. Unter Umständen kann eine entsprechende Umschuldung auf einen “regulären” Kredit jedoch Sinn ergeben, wenn Sie bessere Zinsen erhalten. Allerdings sollte eine solche Umschuldung immer im Einzelfall betrachtet werden.

Was sagt der Effektivzinssatz eines Annuitätendarlehens aus?

Der Effektivzinssatz beinhaltet sämtliche Nebenkosten und spiegelt die tatsächliche Zins- beziehungsweise Kostenbelastung für den Kreditnehmer wieder. Vergleichen Kreditnehmer verschiedene Kreditangebote miteinander, ist der Effektivzins somit das zentrale Vergleichskriterium. Der Sollzins umfasst lediglich den Zinssatz bezogen auf die Darlehenssumme, die die Bank dem Darlehensnehmer zur Verfügung stellt.

Weitere Kreditarten von Finanzcheck

Finanzcheck bietet viele unterschiedliche Arten von Krediten an. Ob für ein Auto, eine Umschuldung oder Ihr Gewerbe – hier gibt es günstige Kredite für jeden Verwendungszweck. Darüber hinaus ist unser Kreditangebot auf verschiedene Personengruppen ausgerichtet. Ob Angestellte, Rentner oder Azubis – nutzen Sie unseren Kreditvergleich, um den passenden Kredit zu finden.

Haben Sie auf dieser Seite nicht das gefunden, was Sie gesucht haben? Dann könnte Sie das interessieren:

Patrick Reuter

Patrick Reuter, Diplompolitologe für internationale Beziehungen, hat seit über 20 Jahren Erfahrungen und Expertise in der Banken- und Versicherungswirtschaft. Bereits vor seiner Anstellung bei Finanzcheck.de war Patrick Reuter Experte für Beitrags- und Leistungsrecht von privaten und gesetzlichen Krankenversicherungen. Seit 2012 ist Patrick Reuter das Herzstück von Finanzcheck.de wenn es um das Wissen auf dem deutschen Kreditmarkt und die bestmögliche Beratung für unsere Kunden geht.

Sparen Sie über 35% mit Finanzcheck: Vgl. der eff. Jahreszinssätze neuer (lt. Bundesbank) mit den über Finanzcheck vermittelten Krediten 2020. Mehr Infos

0,68% Zinsen: 2/3 aller Kunden erhalten bei einem Nettodarlehensbetrag 50.000,00 €; 60 Monate Laufzeit; 7,99% effektiver Jahreszins; 7,71% p.a. gebundener Sollzins; 60 mtl. Raten zu je 1.006,93 €; 60.415,84 € Gesamtbetrag; Vereinigte Volksbank Raiffeisenbank eG, Darmstädter Str. 62, 64354 Reinheim. (§17 PAngV)