Das sagen unsere Kunden

Mit einem Hypothekenkredit zur Wunschimmobilie

Über FINANZCHECK.de vergleichen Sie schnell und einfach Hypothekendarlehen unterschiedlicher Anbieter. Dabei profitieren Sie nicht nur von günstigen Hypothekenkonditionen. Auch bei Fragen zu einzelnen Angeboten oder zur Beantragung können Sie auf den Rat unserer Kreditspezialisten zählen. Ihr Hypothekendarlehen schließen Sie per Online-Antrag bequem zu Hause ab - ganz ohne Termine vor Ort bei der Bank.

Das Wichtigste zum Hypothekendarlehen in Kürze

Bei einer Hypothek handelt es sich um ein Grundpfandrecht.

Hypotheken werden als Kreditsicherheiten in das Grundbuch eingetragen.

Ein Grundpfandrecht kann auf eine Bestandsimmobilie oder auf einen erst zu errichtenden Neubau angewandt werden.

Hypothekendarlehen finden mittlerweile seltener Anwendung, während Grundschulddarlehen häufiger genutzt werden.

Hypothekendarlehen als klassische Form der Baufinanzierung

Der Hypothekenkredit (auch Hypokredit genannt) als Form der Baufinanzierung ist ein Darlehen, das über eine Hypothek oder eine Grundschuld abgesichert wird. Anders als der Name vermuten lässt, wird es aber nur noch in seltenen Fällen über eine Hypothek abgesichert. Die Grundschuld hat aufgrund der Vorteile für Banken und Kreditnehmer einen höheren Stellenwert bei der Immobilienfinanzierung. Im umgangssprachlichen Gebrauch werden Grundschuld und Hypothekendarlehen trotz der Unterschiede oft synonym verwendet.

Der Hypothekenkredit ähnelt dem Annuitätendarlehen

Das Hypothekendarlehen ähnelt in seiner Funktionsweise dem Annuitätendarlehen. Sie erhalten in beiden Fällen von den Banken Finanzierungsvorschläge für Ihre Wunschimmobilie. Darin wird die monatliche Rate aufgeführt, die sich aus einem Zins- und einem Tilgungsanteil zusammensetzt. Die vereinbarten Raten bleiben durch die Zinsbindung über die gesamte Laufzeit hinweg konstant. Nach dem Ende der Zinsbindungsfrist verbleibt in der Regel eine Restschuld. Diese können Sie über ein neues Finanzierungsangebot bei Ihrem bisherigen oder einem neuen Finanzierungspartner begleichen.

Zweck der grundpfandrechtlichen Besicherung

Sowohl die Grundschuld als auch die Hypothek werden unter dem Begriff Grundpfandrecht geführt. Für den Zeitraum, in dem Sie das geliehene Geld in Raten zurückzahlen, treten Sie Ihr Recht auf die Immobilie an den Kreditgeber ab.

Der Kauf oder der Neubau einer Immobilie ist ein Vorhaben mit einem hohen Geldeinsatz. Um die hohe Summe bei einem Hypothekendarlehen über einen langen Zeitraum abzusichern und sich vor möglichen Zahlungsausfällen z u schützen, benötigt die Bank entsprechend große Sicherheiten. Mit dem Grundpfandrecht kann der Kreditgeber seine Forderungen geltend machen.

Ihre Vorteile beim Hypothekendarlehen-Vergleich mit FINANZCHECK.de

Unverbindlicher Service

Mit uns vergleichen Sie kostenlos und SCHUFA-neutral verschiedene Angebote für Hypothekendarlehen miteinander. Denn für den Vergleich werden nur Konditionsanfragen gestellt, die sich nicht auf den Scorewert auswirken.

Kompetente Beratung

Haben Sie Fragen zu den Details einer Immobilienfinanzierung durch ein Hypothekendarlehen, stehen Ihnen unsere Kreditspezialisten beratend zur Seite. Sie sind telefonisch und per E-Mail ohne Termin erreichbar.

Attraktive Konditionen

Dank der langjährigen Kooperationen mit unseren Finanzierungspartnern ist es uns möglich, Sonderkonditionen für Angebote auszuhandeln. Somit können Sie beim Angebotsvergleich über unser Portal bares Geld sparen.

Schneller Online-Antrag

Haben Sie sich für ein passendes Kreditangebot entschieden, nehmen Sie den Antrag sowie den Abschluss online vor - per Smartphone, Tablet oder am PC. Das beschleunigt die Bearbeitung und Sie gelangen schnell zur Finanzierung für Ihre Traumimmobilie.

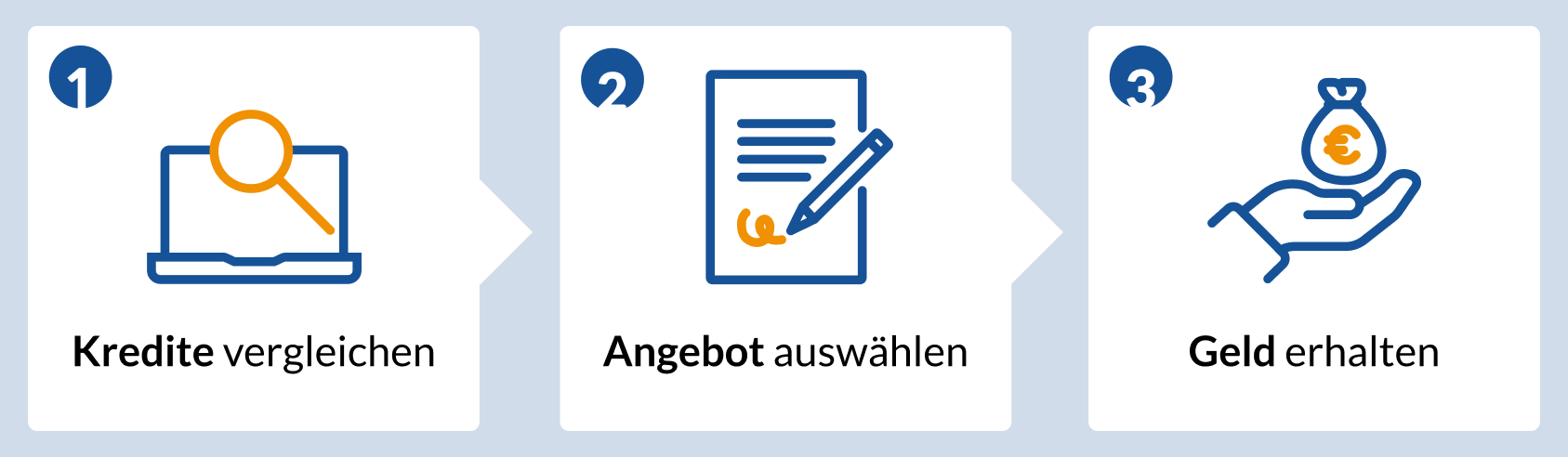

Nur 3 Schritte bis zum gewünschten Hypothekendarlehen

Unser Kreditvergleich bietet Ihnen auf Grundlage Ihrer persönlichen Angaben eine übersichtliche Auflistung von Angeboten für Hypothekendarlehen. Wir machen alle Angebotsdetails für Sie transparent.

1. Eckdaten zum Hypothekendarlehen eintragen

Nutzen Sie unser Formular, um die gewünschte Kreditsumme und die Laufzeit zu hinterlegen. Außerdem wählen Sie den Verwendungszweck. Im Falle eines Hypothekenkredits ist dies „Immobilienfinanzierung“. Diese Eckdaten bilden die Basis, um zu Ihrem Bauvorhaben passende Angebote für Hypothekendarlehen zu ermitteln.

2. Persönliche Angaben machen und Angebote auswählen

Auf Grundlage Ihrer persönlichen Angaben zu Eigenkapital, Nutzungsart der Immobilie und Berufsstand sowie den Informationen zur Immobilie (Kaufpreis, Kaufnebenkosten) ermitteln wir für Sie passsende Angebote unserer Partner-Banken. So vergleichen Sie alle infrage kommenden Angebote unkompliziert und wählen online das passende Hypothekendarlehen aus.

3. Antrag stellen und Geld erhalten

Für den Antrag auf einen Hypothekenkredit ist die persönliche Identifikation per Post-Ident- oder Video-Ident-Verfahren notwendig. Nach Ihrer Legitimation, der Prüfung Ihrer Unterlagen und der Bewilligung Ihres Kreditantrags wird Ihnen die Immobilienfinanzierung zur Verfügung gestellt.

Voraussetzungen und notwendige Dokumente für ein Hypothekendarlehen

Um ein Hypothekendarlehen aufzunehmen, müssen Sie bestimmte Voraussetzungen erfüllen und einige Dokumente vorlegen können.

Allgemeine Voraussetzungen:

Wohnsitz und Bankkonto in Deutschland

Volljährigkeit der Kreditnehmer

ausreichende Bonität des Kreditnehmers

Unterlagen für ein Hypothekendarlehen:

Da es sich bei dem Hypothekendarlehen in der Regel um ein Darlehen mit hoher Kreditsumme handelt, verlangen die meisten Kreditgeber ausgiebige Informationen über die finanzielle Situation des Kreditnehmers. Unter anderem werden folgende Dokumente verlangt:

gültiger Personalausweis

Kontoauszüge der letzten Monate

Kopie des aktuellen Arbeitsvertrags

Bei Gewerbetreibenden: Handelsregisterauszug, Finanzplanung und betriebswirtschaftliche Auswertung

eventuell Einkommenssteuernachweis oder Ähnliches

eventuell Meldebescheinigung

Bezogen auf die jeweilige Immobilie bzw. das Grundstück können zudem noch der Kaufvertrag, eine Baukostenrechnung oder die Baugenehmigung sowie die Aufstellung der zu zahlenden Eigenleistung verlangt werden.

Das sind die Unterschiede zwischen Grundschuld und Hypothek

Bei einer Baufinanzierung stehen die Grundschuld und die Hypothek als Sicherheiten für die Bank zur Wahl. Zwischen beiden Finanzierungsvarianten besteht ein zentraler Unterschied. Eine Hypothek ist direkt vom Immobilienkredit abhängig und sinkt im Verlauf der Rückzahlung. Sobald Sie die gesamte Restschuld getilgt haben, erlischt die im Grundbuch festgehaltene Hypothek.

Bei einer Grundschuld wird die Höhe des Darlehens in das Grundbuch eingetragen. Der Grundschuldeintrag sinkt aber nicht parallel mit der Restschuld. Er bleibt über den gesamten Zeitraum in seiner Höhe bestehen. Haben Sie das gesamte Darlehen zurückbezahlt, müssen Sie einen Antrag auf Löschung der Eintragung im Grundbuch stellen.

Der Vorteil einer Hypothek liegt in der konstant sinkenden Restschuld im Grundbucheintrag. Sie ist im Vergleich zur Grundschuld aber weniger flexibel. Denn bei einer Grundschuld haben Sie die Möglichkeit, ein weiteres Darlehen auf die Grundschuld aufzunehmen. Außerdem können Sie bei einem Immobilienverkauf die Grundschuld übertragen, wenn die Bank zustimmt.

Diese Faktoren beeinflussen die Zinsen für ein Hypothekendarlehen

Aufgrund der vereinbarten Zinsbindung bleiben die Hypothekendarlehen-Zinsen über die gesamte Laufzeit konstant. Vor der gemeinsamen Unterschrift unter dem Kreditvertrag beeinflussen aber verschiedene Faktoren die Höhe der Bauzinsen, die Banken Ihnen anbieten:

Leitzinssatz & Zinsniveau auf den Kapitalmärkten

Der aktuelle Leitzinssatz und das Zinsniveau beeinflussen maßgeblich die Bauzinsen. Liegen beide beispielsweise auf einem niedrigen Niveau, vergeben Banken auch niedrige Bauzinsen. Vergleichen Sie Angebote für Hypothekendarlehen darum genau: Selbst eine Absenkung um eine Nachkommastelle bedeutet über die gesamte Laufzeit des Hypothekendarlehens eine Ersparnis von mehreren Tausend Euro.

Persönliche Bonität

Ihr Einkommen, Ihr Berufsstand und finanzielle Verpflichtungen können sich positiv oder negativ auf die Hypothekendarlehen-Zinsen auswirken. Bei einer vorteilhaften Bonität honorieren Kreditgeber das geringe Zahlungsausfallrisiko mit einem niedrigeren Zinssatz.

Zinsbindung & Tilgungshöhe

Bei einer langen Zinsbindung haben Sie Planungssicherheit für die vereinbarte Laufzeit der Hypothekenfinanzierung. Zu beachten ist dabei, dass Banken desto höhere Zinsen festlegen, je länger Sie die Laufzeit wählen. Bei einer kurzen Zinsbindung fallen die Bauzinsen geringer aus, jedoch kann das Zinsniveau zum Ende Ihrer Zinsbindung steigen. Mit einer hohen Tilgungsrate wiederum reduzieren Sie den Zinssatz, denn die Bank kann mit einer schnellen Rückzahlung rechnen.

Eigenkapital

Ein hoher Anteil an Eigenkapital hat einen positiven Einfluss auf die Höhe der Hypothekendarlehen-Zinsen. Ihr Eigenkapital reduziert einerseits die Höhe des Darlehens, das Sie aufnehmen müssen, und andererseits das Risiko, dass die Bank mit dem Verleih des Geldes eingeht.

So viel Eigenkapital sollten Sie beim Hypothekendarlehen einbringen

Als Richtwert für das Eigenkapital gelten bei einem Hypothekendarlehen etwa 20 bis 30 Prozent der Kaufsumme. Aktuell steigen die Immobilienpreise. Das hat zur Folge, dass der Anteil an Eigenkapital bei Finanzierungen sinkt. Zumindest die Kaufnebenkosten von 10 bis 15 Prozent des Kaufpreises sollten Sie jedoch selbst finanzieren können, damit Ihnen die Bank vorteilhafte Hypothekendarlehen-Zinsen anbietet.

Nichtsdestotrotz vergeben Banken mitunter auch dann Kredite, wenn Sie kein Eigenkapital einbringen können. Bei solchen sogenannten Vollfinanzierungen müssen Sie dafür mit höheren Zinsen für Ihr Hypothekendarlehen rechnen.

Das passiert, wenn ein Hypothekendarlehen nicht mehr bedient wird

Mitunter können Kreditnehmer die monatlichen Raten für ein Hypothekendarlehen nicht mehr bedienen. Kommt es zu einem dauerhaften Zahlungsausfall, kann die Bank den Rechtsweg bestreiten. In dessen Folge erwirkt sie eine Zwangsvollstreckung.

Durch den Verkauf des Objekts begleicht die Bank die bestehenden Schulden. Selten genügt der Erlös aus dem Verkauf jedoch, um alle Gläubiger auszahlen zu können. Bei einem Hypothekendarlehen entscheidet dann die Reihenfolge der Gläubiger, die im Grundbuch hinterlegt wurden. Wer dort an erster Stelle steht, dessen Forderungen werden zuerst erfüllt.

Zinsprognose für Hypothekenkredite

Derzeit sind Immobilienfinanzierungen attraktiv für Kreditnehmer. Das Zinsniveau auf den Kapitalmärkten ist niedrig und die Europäische Zentralbank hat den Leitzins seit Monaten nicht verändert. Mittelfristig ist mit einem leichten Anstieg der Zinsen zu rechnen, womit sich die Darlehenskosten erhöhen können. Langfristig gehen Experten davon aus, dass die Zinsen für Hypothekenkredite deutlich steigen werden. Eine langfristige Zinsbindung zum jetzigen Zeitpunkt ist empfehlenswert.

Benötigen Sie weitere Informationen zu der Aufnahme eines Hypothekendarlehens oder haben Sie weitere Fragen zum Thema Baufinanzierung? Unsere Kreditspezialisten sind für Sie kostenlos und unverbindlich täglich von 8-20 Uhr unter der Nummer 0800 433 88 77 erreichbar.

Häufige Fragen zu Hypothekendarlehen

Wie funktioniert ein Hypothekendarlehen?

Ein Hypothekendarlehen ist vergleichbar mit einem Annuitätendarlehen. Die notwendige Darlehenssumme für den Immobilienkauf oder -bau wird über monatliche Raten finanziert. Als Sicherheit dient der kreditgebenden Bank die Immobilie. Die Bank wird also als Besitzerin ins Grundbuch eingetragen, bis das Hypothekendarlehen vollständig abbezahlt ist.

Wie hoch sind bei einem Hypothekendarlehen die Zinsen?

Die Höhe der Zinsen unterliegt verschiedenen Faktoren. Der Leitzinssatz, das Zinsniveau auf den Kapitalmärkten, die persönliche Bonität, die Dauer der Zinsbindung, die Tilgungshöhe und das Eigenkapital beeinflussen die Höhe der Zinsen.

Wie zahle ich eine Hypothek ab?

Eine Hypothek beziehungsweise ein Hypothekenkredit wird in zuvor mit der Bank vereinbarten monatlichen Raten zurückgezahlt. Dabei können Sie das gesamte Darlehen innerhalb der Laufzeit tilgen. Häufig verbleibt nach Ablauf der Zinsbindungsfrist aber noch eine Restschuld. Für diese vereinbaren Sie mit Ihrem bestehenden oder einem neuen Kreditinstitut eine Anschlussfinanzierung.

Wie bekomme ich eine Hypothek?

Für die Vergabe eines Hypothekendarlehens sind das zur Verfügung stehende monatliche Einkommen, Ihr Berufsstand sowie Ihre Bonität entscheidend. Das Einbringen von möglichst viel Eigenkapital verbessert zudem die Konditionen, die Ihnen eine Bank bei der Kreditvergabe anbietet.

Weitere Kreditarten von Finanzcheck

Finanzcheck bietet viele unterschiedliche Arten von Krediten an. Ob für ein Auto, eine Umschuldung oder Ihr Gewerbe – hier gibt es günstige Kredite für jeden Verwendungszweck. Darüber hinaus ist unser Kreditangebot auf verschiedene Personengruppen ausgerichtet. Ob Angestellte, Rentner oder Azubis – nutzen Sie unseren Kreditvergleich, um den passenden Kredit zu finden.

Haben Sie auf dieser Seite nicht das gefunden, was Sie gesucht haben? Dann könnte Sie das interessieren:

Patrick Reuter

Patrick Reuter, Diplompolitologe für internationale Beziehungen, hat seit über 20 Jahren Erfahrungen und Expertise in der Banken- und Versicherungswirtschaft. Bereits vor seiner Anstellung bei Finanzcheck.de war Patrick Reuter Experte für Beitrags- und Leistungsrecht von privaten und gesetzlichen Krankenversicherungen. Seit 2012 ist Patrick Reuter das Herzstück von Finanzcheck.de wenn es um das Wissen auf dem deutschen Kreditmarkt und die bestmögliche Beratung für unsere Kunden geht.

Sparen Sie über 35% mit Finanzcheck: Vgl. der eff. Jahreszinssätze neuer (lt. Bundesbank) mit den über Finanzcheck vermittelten Krediten 2020. Mehr Infos

0,68% Zinsen: 2/3 aller Kunden erhalten bei einem Nettodarlehensbetrag 50.000,00 €; 60 Monate Laufzeit; 7,99% effektiver Jahreszins; 7,71% p.a. gebundener Sollzins; 60 mtl. Raten zu je 1.006,93 €; 60.415,84 € Gesamtbetrag; Vereinigte Volksbank Raiffeisenbank eG, Darmstädter Str. 62, 64354 Reinheim. (§17 PAngV)