Das sagen unsere Kunden

So kommen Sie an die passende Anschlussfinanzierung für Ihr Haus

Wenn Sie das Ende der Sollzinsbindung erreicht haben, ist es Zeit für die Anschlussfinanzierung. Sie bietet Ihnen die Möglichkeit, sich für die Finanzierung der Restschuld bessere Konditionen zu sichern. Wir zeigen Ihnen alle Optionen sowie ihre Vor- und Nachteile und wertvolle Tipps für die Anschlussfinanzierung Ihrer Immobilie. Erfahren Sie außerdem, wie Sie einen neuen Kredit finden, der zu Ihnen passt. Diesen können Sie auf FINANZCHECK.de direkt online beantragen.

Das Wichtigste zur Anschlussfinanzierung in Kürze

Wenn die Zinsbindung bei der Baufinanzierung ausläuft, benötigen Sie ggf. eine Anschlussfinanzierung für die noch offene Restschuld.

Dabei gibt es im Wesentlichen drei Optionen: Die Prolongation, die Umschuldung und das Forward-Darlehen.

In einigen Fällen lohnt sich auch ein Bausparvertrag.

Prüfen Sie Ihre aktuelle Situation und die Zinsentwicklung, um sich für die passende Anschlussfinanzierung zu entscheiden.

Es ist wichtig, die Baufinanzierung und Anschlussfinanzierung frühzeitig zu planen.

Wann Sie eine Anschlussfinanzierung benötigen

Die Anschlussfinanzierung ist eine Fortführung der Baufinanzierung mit einem neuen Darlehen. Sie ist grundsätzlich bei Immobilienkrediten mit ablaufender Zinsbindung erforderlich. Denn die Dauer der Sollzinsbindung deckt in der Regel nicht die gesamte Laufzeit des Kredits ab. Am Ende der Sollzinsbindung bleibt eine sogenannte Restschuld offen. Diese müssen Sie ebenfalls finanzieren, wenn Sie sie sich nicht aus eigenen Mitteln tilgen können.

Der wesentliche Vorteil einer Anschlussfinanzierung liegt im Einsparpotenzial, das mit ihr verbunden ist. Sie eröffnet auch neue Verhandlungsspielräume, denn wenn die Zinsen gesunken sind, können Sie sich das niedrigere Zinsniveau in einem neuen Vertrag sichern. Sie haben mit der Anschlussfinanzierung also die Möglichkeit, die Darlehenskosten in der Gesamtbetrachtung zu senken.

Vorteile einer Anschlussfinanzierung über FINANZCHECK.de

Über FINANZCHECK.de finden Sie eine günstige Finanzierung der Restschuld, die zu Ihnen passt. Denn bei uns profitieren Sie von folgenden Vorteilen:

Hervorragende Kreditkonditionen

Bei uns erhalten Sie Konditionen, die Sie in keiner Bankfiliale finden. Unsere Top-Zins-Garantie ist ein echter Vorteil, wenn Sie nach einer möglichst günstigen Anschlussfinanzierung suchen. Wir stellen sicher, dass Sie jegliches Potenzial ausschöpfen.

Umfangreiches Kreditangebot

Bei uns können Sie einen unverbindlichen und kostenlosen Kreditvergleich durchführen und so günstige Angebote finden. Wir ermitteln für Sie passende Angebote von unseren Finanzierungspartnern. So können Sie sich ohne Zeitverlust einen Überblick über den Markt verschaffen.

Digitale Beantragung

Ihre Anschlussfinanzierung können Sie direkt online abschließen. Das bedeutet, dass Sie weniger Arbeitsaufwand haben und Ihr Geld schneller erhalten. Automatisierte Prozesse sorgen dafür, dass die Kreditbeantragung einfach und sicher ist.

Unverbindliche Expertenberatung

Bei uns erhalten Sie Zugriff auf das Wissen erfahrener Spezialisten für Bau- und Immobilienfinanzierungen. Wenn Sie möchten, führt Sie ein persönlicher Ansprechpartner durch den Prozess von der Kreditsuche über die Beantragung bis hin zur Auszahlung.

In 3 Schritten zur passenden Anschlussfinanzierung

Dank unseres Kreditvergleichs finden Sie in wenigen Schritten eine günstige Anschlussfinanzierung für Ihre Immobilie, die Ihre bisherige Monatsrate reduzieren kann. Und so gehen Sie beim kostenlosen und unverbindlichen Online-Antrag vor:

1. Angaben zu Ihrer Person

Damit wir für Sie individuelle Angebote für eine Anschlussfinanzierung ermitteln können, benötigen wir ein paar genauere Informationen zu Ihren finanziellen und persönlichen Voraussetzungen. Dazu gehören unter anderem die Angabe zu Ihrem monatlichen Einkommen und Ihrem Arbeitsverhältnis. Wenn Sie einen zweiten Kreditnehmer angeben möchten, dann kann das die Konditionen für Ihre Anschlussfinanzierung verbessern und die Annahmewahrscheinlichkeit erhöhen.

2. Angaben zum Objekt

Im zweiten Schritt geben Sie nun die Daten zum finanzierten Objekt (Haus, Wohnung oder Grundstück) an, für welches Sie die Anschlussfinanzierung benötigen. Dazu machen Sie Angaben zum Kaufpreis der Immobilie sowie die Adresse. Zudem tragen Sie Ihre gewünschte Darlehenssumme sowie Ihr verfügbares Eigenkapital ein. Wenn Sie alle Angaben gemacht haben, wird Sie im Anschluss einer unserer Spezialisten für Bau- und Immobilienfinanzierungen persönlich kontaktieren

3. Persönliche Beratung

Sie erfahren in einem Telefongespräch oder auf Wunsch auch in einer Videoberatung mit Ihrem persönlichen Spezialisten alle Infos zu Ihren Finanzierungsmöglichkeiten inklusive des möglichen Zinssatzes. Im persönlichen Gespräch können wir all Ihre Fragen klären und Sie bei der Auswahl der passenden Anschlussfinanzierung unterstützen.

Identifizierung mit Post-Ident oder Video-Ident

Für die Legitimierung haben Sie zwei Optionen: Das Post-Ident- und Video-Ident-Verfahren. Bei der Post-Ident-Methode lassen Sie Ihre Identität vor Ort in einer Postfiliale bestätigen. Das Video-Ident-Verfahren ist hingegen einfacher und schneller in der Ausführung. Hier führen Sie die Legitimation zu Hause per Video-Chat durch. Dementsprechend benötigen Sie ein internetfähiges Gerät mit Kamera.

Voraussetzungen für ein neues Darlehen

Für eine Anschlussfinanzierung muss, wie bereits erwähnt, die Sollzinsbindung auslaufen oder die aktuelle Baufinanzierung bereits seit zehn Jahren laufen (Sonderkündigungsrecht). Für einen neuen Kredit müssen Sie folgende Voraussetzungen erfüllen:

Allgemeine Voraussetzungen

Zu den allgemeinen Bedingungen zählen:

Volljährigkeit

Wohnsitz und Bankkonto in Deutschland

Unterlagen für den Immobilienkredit

Zudem sollten Sie je nach Kreditgeber noch folgende Unterlagen bereithalten:

gültiger Personalausweis oder Reisepass

Kontoauszüge der letzten Monate

Meldebescheinigung

Kopie des Arbeitsvertrags bei Angestellten

Objektangaben

Kopie des Kaufvertrags oder aktueller Grundbuchauszug

Baukostenberechnung/Baukostenschätzung

Bauplan/Grundrissplan

Flurkarte/Lageplan

Aufstellung der Eigenleistung

Fotos vom Gebäude

Arten der Anschlussfinanzierung für Ihre Immobilie

Für die Anschlussfinanzierung stehen mit der Prolongation, der Umschuldung, dem Forward-Darlehen sowie dem Bausparvertrag vier Optionen zur Verfügung, die Sie als Darlehensnehmer in der Baufinanzierung kennen sollten:

Prolongation

Bei der Prolongation bleiben Sie bei Ihrer aktuellen Bank und verlängern den bestehenden Darlehensvertrag. Das ist einfach durchführbar und mit geringen Formalitäten verbunden. Diese Option ist interessant für Kreditnehmer, die mit der Anschlussfinanzierung so wenig Aufwand wie möglich haben möchten.

| Vorteile | Nachteile |

|---|---|

|

|

Umschuldung

Bei der Umschuldung suchen Sie sich ein neues Kreditangebot bei einer anderen Bank. Das hat einen entscheidenden Vorteil: Jetzt ist der richtige Zeitpunkt gekommen, die Konditionen neu zu verhandeln und zu günstigen Zinsen zu gelangen.

| Vorteile | Nachteile |

|---|---|

|

|

Forward-Darlehen

Das Zinsniveau ist aktuell niedrig, aber die Anschlussfinanzierung steht noch nicht an? Dann können sich die aktuell günstigen Zinsen trotzdem mit einem Forward-Darlehen sichern. Das Darlehen schließen Sie heute ab, auch wenn die Laufzeit erst später beginnt.

| Vorteile | Nachteile |

|---|---|

|

|

Anschlussfinanzierung mit dem Bausparvertrag

Sie können auch einen Bausparvertrag als Anschlussfinanzierung nutzen. Darüber sind frühzeitige Planungen möglich. Allerdings ist das Timing für das Erreichen der Zuteilungsreife im Jahr der Anschlussfinanzierung anspruchsvoll.

| Vorteile | Nachteile |

|---|---|

|

|

Anschlussfinanzierung und die Höhe der Zinsen aktuell

Die Höhe der Zinsen spielt bei der Aufnahme von Krediten eine entscheidende Rolle. So gaben 13 % der Befragten einer Studie von FINANZCHECK.de an, dass sie zu hohe Zinsen von einer Kreditaufnahme abhalten. Doch wie hoch sind die Zinsen aktuell tatsächlich?

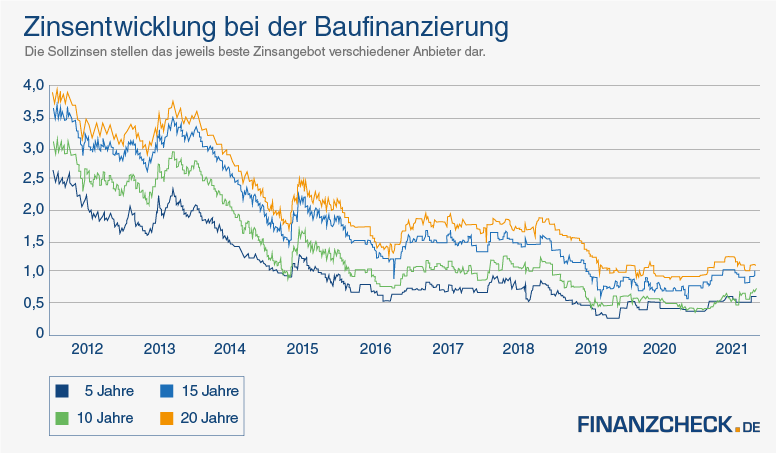

Wer sich für eine Sollzinsbindung von zehn Jahren entscheidet, der zahlte im September 2021 0,85 %. Historisch betrachtet ist das einer der niedrigsten Werte überhaupt. Zehn Jahre vorher lagen die Zinsen noch bei knapp 4 %. Damit sind Finanzierungen und somit auch Anschlussfinanzierungen im Moment günstig.

Darauf sollten Sie je nach Zinsentwicklung achten

Viele Entscheidungen in der Anschlussfinanzierung hängen von der Entwicklung des Zinsniveaus ab. Wir haben die häufigsten Situationen aufgelistet und geben Ihnen jeweils Tipps zum weiteren Vorgehen:

| Erste Situation: Der Zinssatz ist gefallen | Zweite Situation: Der Zinssatz ist gestiegen |

|---|---|

Seit dem Zeitpunkt des Hauskaufs ist der Zinssatz gefallen, wodurch bei unveränderter Rate der Tilgungsanteil entsprechend gestiegen ist. Wenn die Rate gleich bleibt, führen Sie das Darlehen also schneller zurück und profitieren von einer verkürzten Laufzeit. Die Handlungsempfehlung geht in diesem Fall in Richtung der Ratenerhöhung. Haben Sie genug finanziellen Spielraum, sollten Sie das niedrige Zinsniveau bestmöglich ausnutzen.

| Wenn der Zinssatz mittlerweile gestiegen ist, kann das verschiedene Konsequenzen haben. Ändern Sie nichts an der Tilgung und der Laufzeit, müssen Sie eine höhere Monatsrate leisten. Möglich ist auch, dass bei steigenden Zinsen entsprechend der Tilgungsanteil sinkt. Dann müssen Sie eine verlängerte Laufzeit in Kauf nehmen.

|

Entscheidend ist, sich frühzeitig zu positionieren. Wenn Sie die steigenden Zinsen voraussehen, können Sie sich je nach finanzieller Situation überlegen, frühzeitig eine höhere Tilgung zu vereinbaren. Wenn Sie hingegen davon ausgehen, dass das Zinshoch nur vorübergehend ist, sollten Sie eine entsprechend kurze Sollzinsbindung vereinbaren.

Kosten einer Anschlussfinanzierung für Ihr Haus

Wie hoch die Kosten für die Anschlussfinanzierung ausfallen, hängt entscheidend von der Art der Finanzierung ab. Die Prolongation, Umschuldung und das Forward-Darlehen verhalten sich bezüglich der Kosten unterschiedlich:

Prolongation: Hier fallen bei der Anschlussfinanzierung keine zusätzlichen Kosten an, weil Sie die Bank nicht wechseln und der alte Kreditgeber den bestehenden Vertrag einfach verlängert. Die Bequemlichkeit bezahlen Sie aber später in Form höherer Zinsen.

Umschuldung: Bei der Umschuldung fallen zunächst Gebühren für den Notar und die Eintragung der Grundschuld an. Dafür können Sie aber neu verhandeln und sich günstigere Zinsen sichern.

Forward-Darlehen: Hier zahlen Sie einen Zinsaufschlag, den die Bank dafür verlangt, dass Sie frühzeitig das Risiko steigender Zinsen bis zum Erreichen der Anschlussfinanzierung für sich ausschließen.

Hinsichtlich der Kosten ergeben sich folgende Überlegungen, die Sie unbedingt berücksichtigen sollten, wenn Sie die Anschlussfinanzierung im Vergleich betrachten:

Die Prolongation ist häufig am günstigsten, wenn die Restschuld klein ist.

Das Forward-Darlehen kann am lukrativsten sein, wenn Sie sich frühzeitig ein sehr niedriges Zinsniveau sichern.

In allen anderen Fällen ist tendenziell die Umschuldung die günstigste Lösung.

Anschlussfinanzierung bei einer geringen Restschuld

Bleibt am Ende der Zinsbindung nur noch eine kleine Restschuld übrig, stehen Ihnen mehrere Wege offen. Ist die Restschuld besonders klein, können Sie sie gegebenenfalls mit eigenen Mitteln direkt begleichen. In diesem Fall brauchen Sie keinen neuen Kredit aufnehmen, der Kosten verursacht. Wenn das nicht möglich ist, lohnt sich häufig eine Prolongation. Denn diese ist mit geringem Aufwand verbunden. Zudem fallen die Zinsvorteile wegen der geringen Kreditsumme ohnehin nicht mehr so stark ins Gewicht.

Hilfreiche Tipps für Ihre Anschlussfinanzierung

Die Anschlussfinanzierung für das Haus ist mit vielen Entscheidungen verbunden. Wir geben Ihnen einige Tipps mit auf den Weg, damit Sie kein Geld verschenken:

Planen Sie frühzeitig

Einen Überblick über das Marktangebot an Anschlussfinanzierungen sollten Sie sich bereits drei bis fünf Jahre im Voraus verschaffen. Konkrete Entscheidungen zum Beispiel für ein Forward-Darlehen können Sie etwa ein bis drei Jahre vorher treffen. Noch früher mit der Vorlaufzeit zu beginnen, ist mit hohen Zinsaufschlägen verbunden und daher selten sinnvoll.

Nutzen Sie Sondertilgungen

Sondertilgungen sind immer nützlich, da sie Ihnen beim schnellen Schuldenabbau helfen. Ihr Vertrag sollte wenigstens an ein oder zwei Terminen im Jahr Sondertilgungen ermöglichen, damit Sie jederzeit Erbschaften, Schenkungen oder einen Bonus für die Tilgung verwenden können.

Vergleichen Sie Angebote

Unser Kreditvergleich lohnt sich, denn Sie erhalten einen Überblick darüber, was aktuell auf dem Markt möglich ist. Macht Ihnen die Bank ein Angebot für eine Prolongation, können Sie es mit anderen Angeboten vergleichen und besser einschätzen, ob es wirklich so günstig ist, wie es sich anhört.

Machen Sie vom Sonderkündigungsrecht Gebrauch

Nach § 489 Abs. 1 Nr. 1 BGB (Bürgerliches Gesetzbuch) genießen Sie, wie bereits erwähnt, ein Sonderkündigungsrecht. Das ermöglicht es Ihnen, ohne Zahlung einer Vorfälligkeitsentschädigung aus dem laufenden Vertrag auszusteigen und den bestehenden Baukredit abzulösen. Eine solche Sonderkündigung können Sie vornehmen, wenn das Darlehen bereits mindestens zehn Jahre läuft. Dabei spielt es keine Rolle, wie lange die Sollzinsbindung noch andauert. Beachten Sie dabei, dass eine Kündigungsfrist von sechs Monaten besteht. Sie haben jetzt also die Möglichkeit, zu einer günstigen Finanzierung zu wechseln.

Jetzt kostenlose Beratung einholen

Greifen Sie auf das Wissen der Kreditexperten von FINANZCHECK.de zurück und kontaktieren Sie uns kostenlos sowie unverbindlich unter der Telefonnummer 0800 433 88 77!

Häufig gestellte Fragen zur Anschlussfinanzierung

Wann muss ich mich um die Anschlussfinanzierung kümmern?

Die Prolongationsangebote der Banken erhalten Sie drei Monate vor Ende der Sollzinsbindung. Spätestens jetzt müssen Sie sich um das Thema kümmern.

Warum sollte ich bei der Anschlussfinanzierung Eigenkapital einbringen?

Mit Eigenkapital können Sie die Restschuld weiter verringern. Das ebnet Ihnen den Weg zu besseren Zinskonditionen für die weitere Finanzierung.

Kann ich bei der Anschlussfinanzierung das Darlehen erhöhen?

Ja, bei einer Anschlussfinanzierung können Sie das Darlehen bis zur ursprünglichen Darlehenshöhe aufstocken. Die Voraussetzung ist, dass der Wert der Immobilie, die als Grundschuld hinterlegt ist, nicht stark gesunken ist.

Was ist eine Abnahmeverpflichtung?

Die Abnahmeverpflichtung ist die Pflicht, das Forward-Darlehen für Ihre Anschlussfinanzierung innerhalb einer bestimmten Frist abzunehmen. Kündigen Sie vor der Fälligkeit, ist eine Nichtabnahmeentschädigung zu zahlen.

Weitere Kreditarten von Finanzcheck

Finanzcheck bietet viele unterschiedliche Arten von Krediten an. Ob für ein Auto, eine Umschuldung oder Ihr Gewerbe – hier gibt es günstige Kredite für jeden Verwendungszweck. Darüber hinaus ist unser Kreditangebot auf verschiedene Personengruppen ausgerichtet. Ob Angestellte, Rentner oder Azubis – nutzen Sie unseren Kreditvergleich, um den passenden Kredit zu finden.

Haben Sie auf dieser Seite nicht das gefunden, was Sie gesucht haben? Dann könnte Sie das interessieren:

Patrick Reuter

Patrick Reuter, Diplompolitologe für internationale Beziehungen, hat seit über 20 Jahren Erfahrungen und Expertise in der Banken- und Versicherungswirtschaft. Bereits vor seiner Anstellung bei Finanzcheck.de war Patrick Reuter Experte für Beitrags- und Leistungsrecht von privaten und gesetzlichen Krankenversicherungen. Seit 2012 ist Patrick Reuter das Herzstück von Finanzcheck.de wenn es um das Wissen auf dem deutschen Kreditmarkt und die bestmögliche Beratung für unsere Kunden geht.

Sparen Sie über 35% mit Finanzcheck: Vgl. der eff. Jahreszinssätze neuer (lt. Bundesbank) mit den über Finanzcheck vermittelten Krediten 2020. Mehr Infos

0,68% Zinsen: 2/3 aller Kunden erhalten bei einem Nettodarlehensbetrag 50.000,00 €; 60 Monate Laufzeit; 7,99% effektiver Jahreszins; 7,71% p.a. gebundener Sollzins; 60 mtl. Raten zu je 1.006,93 €; 60.415,84 € Gesamtbetrag; Vereinigte Volksbank Raiffeisenbank eG, Darmstädter Str. 62, 64354 Reinheim. (§17 PAngV)