Das sagen unsere Kunden

Geld leihen zu Top-Konditionen

Wenn das Geld am Monatsende knapp ist oder die finanziellen Mittel für eine geplante Investition nicht ausreichen, kann man sich Geld leihen. Doch viele Verbraucher fragen sich: „Wo kann man sich Geld leihen?“, oder „Wer kann mir Geld leihen?“. Über unser Vergleichsportal finden Sie günstige Kredite mit Top-Zins. Den Verwendungszweck wählen sie einfach entsprechend Ihrem Vorhaben. Laufzeit und Kredithöhe legen Sie ebenfalls individuell fest. Direkt nach Ihrer Dateneingabe erstellen wir für Sie eine Angebotsübersicht. Unser Ziel ist es, dass Sie sich über unser Portal so günstig wie möglich Geld leihen und dabei online Zeit sparen.

Das Wichtigste zum Thema Geld leihen

Über unser Portal können Sie sich kurzfristig Geld leihen - einfach online und genau dann, wenn es Bedarf gibt.

Mit FINANZCHECK.de können Sie sich ohne Termine vor Ort und lange Wartezeiten Geld von der Bank leihen. Wir bieten eine große Auswahl an Finanzierungspartnern, mit über 60 Finanzprodukten.

Über einige unserer Partner können Sie sich auch Geld leihen, das von Privatpersonen bereitgestellt wird. Dabei sind die Rahmenbedingungen flexibler.

Wenn Sie sich bei Freunden oder der Familie Geld ausleihen, sollte ein Vertrag aufgesetzt werden.

Vorteile, wenn Sie sich über unser Portal Geld leihen

SCHUFA-neutral

Wenn Sie sich Geld online leihen möchten und unseren Kreditvergleich nutzen, hat das keine Auswirkungen auf Ihren SCHUFA-Score. Für den Vergleich verschiedener Angebote werden nur die Konditionen angefragt. Erst, wenn Sie einen Kredit verbindlich abschließen wird eine Kreditanfrage gestellt.

Volldigitaler Antrag

Über unser Vergleichsportal können Sie sich online ohne Papierkram Geld ausleihen. In 3 Schritten klicken Sie sich durch die Antragsstrecke. Dabei geben Sie Ihre Daten ein, laden die angefragten Dokumente hoch und legitimieren sich per Video-Ident bequem von zuhause. Sogar die Unterschrift erfolgt digital per QES.

Expertenberatung

Geld online ausleihen und trotzdem nicht auf eine persönliche Beratung verzichten? Bei FINANZCHECK.de geht das. Unsere unabhängigen Kreditspezialisten sind telefonisch und per Mail bei allen Fragen rund um Ihren Kredit erreichbar - während des gesamten Prozesses von der Dateneingabe bis zur Auszahlung.

Regelmäßige Sonderaktionen

Dank der langjährigen Kooperationen mit unseren Finanzierungspartnern, können wir regelmäßig Sonderaktionen mit günstigen Zinsen anbieten, die es so nur online und nicht bei den Banken vor Ort gibt. Somit können Sie sich mit FINANZCHECK.de günstig Geld leihen.

Voraussetzungen, um Geld zu leihen

Ob ein Kredit von einer Privatperson oder einer Bank: Als Grundvoraussetzung beim Leihen von Geld gilt, dass die Kreditnehmer in der Lage sind, die Summe innerhalb einer Frist zurückzuzahlen. Wer von einem Freund oder Familienmitglied kurzfristig Geld leihen möchte, muss keine weiteren Voraussetzungen erfüllen. Bei einem Kreditantrag setzen die Kreditgeber jedoch einige Bedingungen voraus:

| Voraussetzung | Erklärung |

|---|---|

Volljährigkeit |

|

Wohnsitz in Deutschland |

|

Einkommen |

|

Kreditsicherheiten |

|

Arbeitsverhältnis |

|

SCHUFA-Auskunft |

|

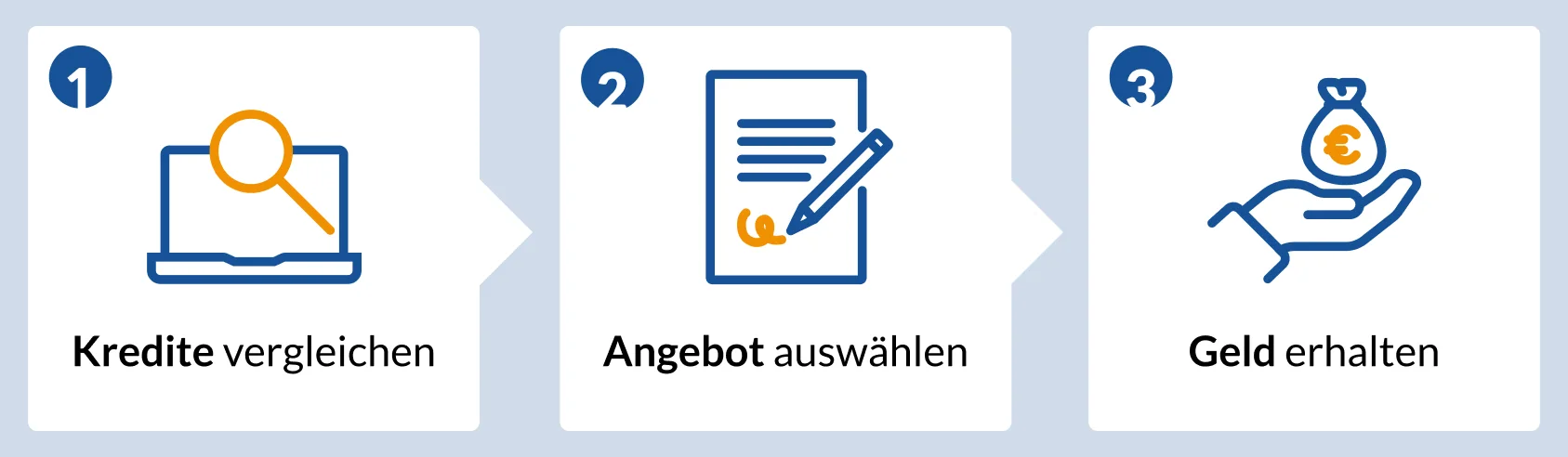

Geld leihen in 3 Schritten bequem von Zuhause

Grundsätzlich bestehen viele Möglichkeiten, sich Geld zu leihen. Banken, Privatpersonen, sogar Freunde und Familienmitglieder können infrage kommen. Über unser Vergleichsportal klicken Sie sich in nur 3 Schritten zu Ihrem Wunschkredit - per Smartphone, Tablet oder am PC. Und So gehen Sie dabei vor:

1. Konditionsanfrage stellen

Wenn Sie sich mit FINANZCHECK.de kurzfristig Geld leihen möchten, geben Sie im ersten Schritt die Eckdaten für den gewünschten Kredit ein. Dazu gehören Darlehensbetrag, Monatsrate und Verwendungszweck. Zusätzlich fragen wir Ihre persönlichen und finanziellen Voraussetzungen ab, um nur solche Kredite zu filtern, die genau zu Ihnen und Ihrem Vorhaben passen. Sie können für besonders günstige Konditionen bereits in diesem Schritt einen zweiten Kreditnehmer benennen.

2. Kreditvergleich

Ist die Konditionenanfrage gestellt, erhalten Sie umgehend Ihre persönliche Angebotsübersicht. Damit Sie nicht mehr als nötig bezahlen, wenn Sie sich kurzfristig Geld leihen, achten Sie beim Angebotsvergleich auf den Effektivzins sowie die weiteren Details wie unter anderem Sondertilgungen. Wir machen alle Angaben zu den jeweiligen Krediten transparent.

3. Vertragsabschluss & Auszahlung

Haben Sie sich für ein bestimmtes Angebot entschieden, stellen Sie den Antrag direkt per Mausklick in Ihrer Angebotsübersicht. Anschließend können alle angefragten Dokumente einfach online hochgeladen werden. So hat der Kreditgeber schneller Zugriff, was die Bearbeitungszeit verkürzt und für eine schnelle Auszahlung sorgt. Zeit sparen Sie auch dank Video-Ident und digitaler Unterschrift, die viele unserer Partner anbieten. Ist die Prüfung durch die kreditgebende Bank abgeschlossen und die Zusage erteilt, wird das Darlehen ausgezahlt.

Darum lohnt es sich online Geld zu leihen

Über unser Portal können Sie online zwischen zahlreichen Finanzierungspartnern wählen. Dabei können Sie nicht nur bei einer Bank Ihren Wunschkredit aufnehmen, sondern auch bei Finanzcheck-Partnern, die Kredite von privaten Geldgebern vermitteln. Vergleiche Sie die Angebote unverbindlich miteinander und entscheiden Sie selbst.

Geld leihen von Privatpersonen über unsere Partner

Eine sichere Möglichkeit, Geld von privat zu leihen, ist über eine entsprechende Onlineplattform. Über bestimmte Partner aus unserem Portfolio stellen Privatpersonen stellen finanzielle Mittel zur Verfügung. Die Darlehensnehmer bezahlen den Kredit wie bei einem klassischen Bankkredit innerhalb einer festgelegten Kreditlaufzeit inklusive Zinsen zurück. Vorteilhaft ist bei privaten Geldgebern, dass die Rahmenbedingungen im Vergleich zur Bank deutlich flexibler sind und die Konditionen individuell ausgehandelt werden. Insbesondere für Selbstständige und Freiberufler sowie für Geringverdiener kann es sinnvoll sein, sich auf diesem Wege Geld zu leihen. Denn schwankende Einnahmen oder eine mäßige Bonität sorgen im Gegensatz zur Hausbank bei einem Kredit von Privatpersonen nicht unbedingt zu einer Absage.

Banken können fürs Geld leihen Sicherheiten verlangen

Verbraucher, die einen Ratenkredit bei einer Bank beantragen möchten, müssen mitunter Kreditsicherheiten hinterlegen. Dadurch verbessern sie ihre Kreditwürdigkeit und sichern der Bank bei Zahlungsausfällen einen finanziellen Ausgleich zu. Bei Kreditsicherheiten ist wiederum zwischen Personen- und Sachsicherheiten zu unterscheiden:

Personensicherheiten

Bei personenbezogenen Kreditsicherheiten haftet eine andere Person, wenn der Darlehensnehmer seiner Zahlungspflicht nicht mehr nachkommen kann. In diesem Fall darf die Bank an den zweiten Kreditnehmer herantreten und von ihm die Vertragserfüllung fordern. Am häufigsten als Sicherheit eingesetzt wird die Bürgschaft. Dabei haftet die dritte Person, wenn der Kunde seinen Verpflichtungen gegenüber der Bank nicht mehr nachkommt. Bei einer Ausfallbürgschaft tritt das Kreditinstitut erst an die bürgende Person heran, wenn ein gerichtlicher Prozess gegen den Kunden erfolglos war. Bei einer selbstschuldnerischen Bürgschaft darf die Bank ohne vorangehende Prozessführung den Bürgenden zur Vertragserfüllung verpflichten.

Sachsicherheiten

Bei Sachsicherheiten erhält die Bank das Recht an Dingen. Übergibt ein Kreditnehmer beispielsweise den Fahrzeugbrief seines Autos, darf die Bank bei Zahlungsausfällen das Fahrzeug verkaufen, um mit dem Geld die offene Tilgung zu decken. Hierbei ist die Rede von einer Sicherheitsübereignung. Die Kreditnehmer treten das Eigentumsrecht an einer Sache ab, bleiben jedoch in ihrem Besitz und dürfen diese auch weiterhin nutzen. Als Sachsicherheit gelten auch Grundschuld und Hypothek. Sofern die Darlehensnehmer ihre Vertragsverpflichtung nicht erfüllen, können die Banken so die belastete Immobilie zwangsversteigern.

Weitere Sicherheiten

Arbeitnehmer oder Verbraucher, die eine Kapitallebensversicherung besitzen, können eine Forderungsübereignung als Sicherheit einsetzen. Dabei treten Arbeitnehmer ihren Lohn ab. Bei einem Tilgungsausfall dürfen sich die Banken direkt an den Arbeitgeber wenden und den Lohn des Kreditnehmers einfordern. Versicherungsnehmer einer Kapitallebensversicherung können das gebildete Kapital in ihrem Vertrag als Sicherheit hinterlegen. Bei Zahlungsrückständen treten die Banken an die Versicherung heran und nutzen das vorhandene Kapitel zur Schuldbegleichung.

3 Tipps für einen erfolgreichen Kreditantrag

Die Fragen, „Wo kann ich Geld leihen“ und „Wer kann mir Geld leihen“, wurden bereits beantwortet. Damit Sie am Ende auch eine Zusage für Ihren Wunschkredit erhalten und dabei nicht mehr zahlen als unbedingt nötig, helfen diese Tipps:

Tipp 1: Tilgung entsprechend dem Einkommen wählen

Wer ein Darlehen aufnimmt, möchte dieses schnellstmöglich zurückbezahlen. Einige Verbraucher setzen allerdings die Rate zu hoch an und geraten dadurch in finanzielle Schwierigkeiten. Deshalb ist es wichtig, die Tilgung stets entsprechend den eigenen finanziellen Voraussetzungen zu wählen. Um herauszufinden, wie hoch die Rate sein darf, hilft folgendes Vorgehen:

Addieren aller Einnahmen: Lohn, Miet- und Pachteinnahmen, Versicherungs- und Rentenleistungen

abzüglich aller Fixkosten: Miete, Nebenkosten, Versicherungen, Internet und Telefon, Fernsehen, Abonnements, Raten für Kredite, Sparrücklagen

abzüglich aller Lebenshaltungskosten: Monatliche Ausgaben für Lebensmittel, Kleidung und Unternehmungen

abzüglich einer Sicherheitsreserve von 10 % der Einnahmen

= die maximale Monatsrate

Tipp 2: Nicht mehr Geld leihen als notwendig

Wer sich Geld leiht, tendiert mitunter dazu, eine höhere Kreditsumme anzusetzen als es tatsächlich notwendig ist. Dabei ist jedoch zu berücksichtigen, dass eine steigende Kreditsumme nicht nur Mehrkosten in Form von zusätzlichen Zinsen verursacht, sondern auch die monatliche Rate entsprechend höher ausfällt. Prüfen Sie daher vorab genau, wie viel Geld Sie für Ihr Vorhaben benötigen.

Tipp 3: Konditionen der Anbieter prüfen

Verbraucher, die sich online Geld leihen möchten, sollten verschiedene Anbieter vergleichen. Wichtig ist, dass sie dabei vor allem auf den effektiven Jahreszins achten. Denn der Effektivzins berücksichtigt alle mit dem Darlehen verbundenen Kosten. Neben dem Zins spielen zusätzliche Konditionen eine Rolle beim Kreditvergleich. Ermöglicht der Anbieter kostenlose Sondertilgungen, können die Kreditnehmer ihr Darlehen schneller zurückbezahlen. Sinnvoll ist auch die Option, die Rate vorübergehend auszusetzen - die sogenannte Ratenpause.

Sie möchten wissen, wie Sie sich günstig Geld leihen können?

Unsere Kreditspezialisten beantworten Ihnen alle Fragen zum Thema und unterstützen Sie bei der Wahl des passenden Kredits. Kostenfrei und unverbindlich. Sie erreichen uns täglich von 08:00 bis 20:00 Uhr unter der kostenlosen Telefonnummer 0800 433 88 77.

Häufige Fragen zum Thema „Geld leihen“

Bei wem kann ich mir über FINANZCHECK.de Geld leihen?

Über unser Kreditvergleichsportal wählen Sie zwischen zahlreichen Finanzierungspartnern. Dabei können Sie nicht nur bei einer Bank einen Kredit aufnehmen, sondern auch bei Finanzcheck-Partnern, die Kredite von privaten Geldgebern vermitteln. Sie entscheiden also selbst, bei wem Sie sich Geld leihen.

Wie hoch sind die Zinsen, wenn ich mir online Geld leihe?

Welchen Zinssatz Sie erhalten, welche Kreditsumme maximal realisierbar ist und wie lange das Darlehen zurückgezahlt wird, hängt maßgeblich von Ihren persönlichen und finanziellen Voraussetzungen ab. Es gibt daher keine pauschale Antwort auf die Frage nach der Zinshöhe. Grundsätzlich reichen die Finanzierungen je nach Partner bzw. Bank von wenigen tausend Euro bis zu sechsstelligen Kreditbeträgen. Die Laufzeiten liegen meistens zwischen 12 und 120 Monaten. Auch der Effektivzins ist stets einzelfallabhängig. Zinssätze ab 3 oder 4 Prozent sind bei Ratenkrediten zur freien Verwendung je nach Einkommen durchaus üblich.

Kann ich mir Geld leihen, obwohl ich einen SCHUFA-Eintrag habe?

Ja. Grundsätzlich ist ein SCHUFA-Eintrag nicht gleichbedeutend mit einer Kreditabsage. Im Gegenteil gibt es auch positive Einträge, die eine Zusage wahrscheinlicher werden lassen. Aber auch bei einzelnen negativen Merkmalen besteht trotzdem die Möglichkeit, einen Kredit zu bekommen, wenn alle anderen Voraussetzungen erfüllt sind.

Was ist der Vorteil beim Geld leihen über FINANZCHECK.de?

Über unser Portal profitieren Sie von einer schnellen Bearbeitung und Auszahlung. Denn der gesamte Prozess der Kreditbeantragung erfolgt online. Nach der Dateneingabe laden Sie einfach die angefragten Dokumente hoch, lassen Ihre Identität per Video-Call bestätigen und unterschreiben den Vertrag digital. Ihr Vorteil: Sie sparen sich Termine und Wartezeiten vor Ort, müssen aber nicht auf die gewohnte persönliche Beratung verzichten. Denn unsere Kreditspezialisten sind bei allen Fragen rund um Ihr Darlehen telefonisch oder per Mail erreichbar.

Weitere Kreditarten von Finanzcheck

Finanzcheck bietet viele unterschiedliche Arten von Krediten an. Ob für ein Auto, eine Umschuldung oder Ihr Gewerbe – hier gibt es günstige Kredite für jeden Verwendungszweck. Darüber hinaus ist unser Kreditangebot auf verschiedene Personengruppen ausgerichtet. Ob Angestellte, Rentner oder Azubis – nutzen Sie unseren Kreditvergleich, um den passenden Kredit zu finden.

Haben Sie auf dieser Seite nicht das gefunden, was Sie gesucht haben? Dann könnte Sie das interessieren:

Patrick Reuter

Patrick Reuter, Diplompolitologe für internationale Beziehungen, hat seit über 20 Jahren Erfahrungen und Expertise in der Banken- und Versicherungswirtschaft. Bereits vor seiner Anstellung bei Finanzcheck.de war Patrick Reuter Experte für Beitrags- und Leistungsrecht von privaten und gesetzlichen Krankenversicherungen. Seit 2012 ist Patrick Reuter das Herzstück von Finanzcheck.de wenn es um das Wissen auf dem deutschen Kreditmarkt und die bestmögliche Beratung für unsere Kunden geht.

Sparen Sie über 35% mit Finanzcheck: Vgl. der eff. Jahreszinssätze neuer (lt. Bundesbank) mit den über Finanzcheck vermittelten Krediten 2020. Mehr Infos

0,68% Zinsen: 2/3 aller Kunden erhalten bei einem Nettodarlehensbetrag 50.000,00 €; 60 Monate Laufzeit; 7,99% effektiver Jahreszins; 7,71% p.a. gebundener Sollzins; 60 mtl. Raten zu je 1.006,93 €; 60.415,84 € Gesamtbetrag; Vereinigte Volksbank Raiffeisenbank eG, Darmstädter Str. 62, 64354 Reinheim. (§17 PAngV)